在国家支持大众创业、万众创新的战略背景下,越来越多的非上市公司将股权激励纳入薪酬体系,作为吸引人才、增强公司凝聚力的重要手段。

但因非上市公司股权激励计划的个人所得税政策较少,多数情况需参照适用上市公司的相关规定,因此系统性较差。本文旨在对境内非上市公司股权激励中个人所得税的法规政策进行系统梳理,并归纳出适用途径,以期帮助厘清非上市公司股权激励中的涉税问题。

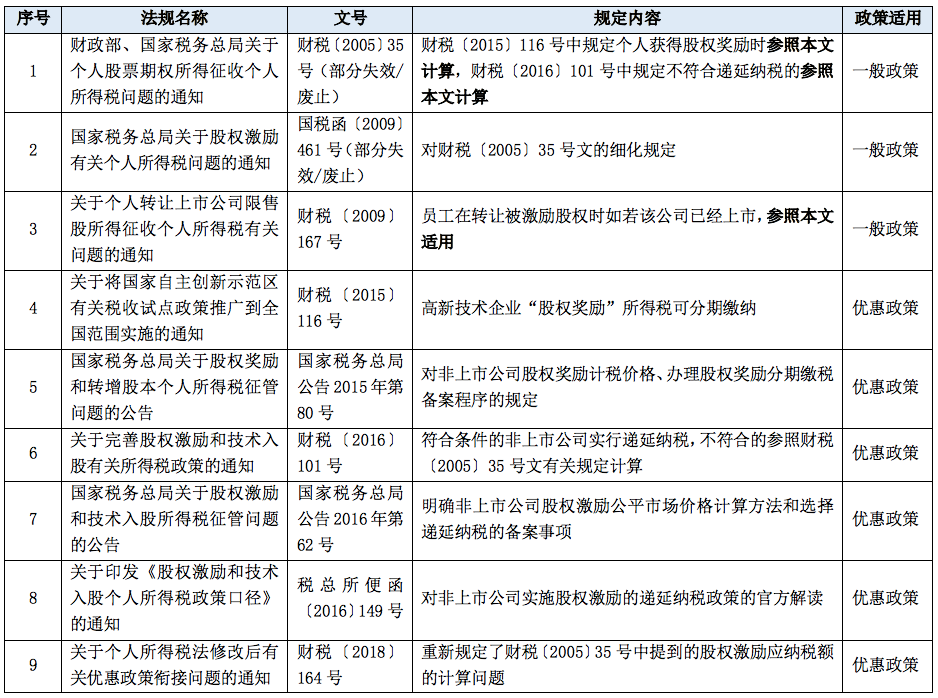

一、非上市公司股权激励相关的税收政策梳理

所有实行股权激励的非上市公司均应适用一般纳税政策,只有符合优惠政策适用条件的非上市公司才可按规定适用特殊政策。

二、上述一般政策之解读

所有实行股权激励的非上市公司均可适用一般纳税政策,具体如下:

按照现行个人所得税法,员工因任职、受雇原因取得的非上市公司股权激励,对其实际出资额低于公平市场价格的差额,按 “工资、薪金所得”项目计算个人所得税。

根据财税〔2018〕164号文,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:应纳税额=股权激励收入×适用税率-速算扣除数。

待员工转让非上市公司股权(票)时,再按照“财产转让所得”项目计征个人所得税,扣除的成本为第一次行权时缴纳“工资、薪金所得”个人所得税时的计税基础。

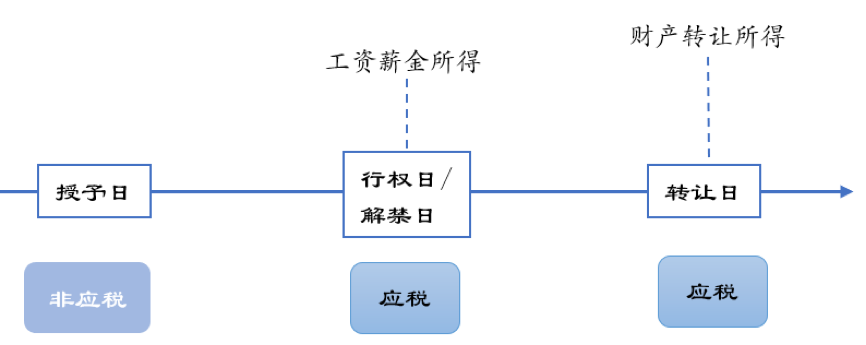

即一般规定中共涉及两个纳税义务发生时间点,具体如图所示:

不符合优惠政策适用条件的非上市公司,只能适用一般纳税政策。但因优惠纳税的选择性适用政策,且需要进行相关备案程序,因此即使非上市公司满足优惠条件,但如若未按规定办理相关备案程序,亦或未选择适用优惠政策,也应按照一般政策进行个税缴纳。换言之,该一般纳税政策适用于所有实行股权激励的非上市公司。

三、上述优惠政策之解读

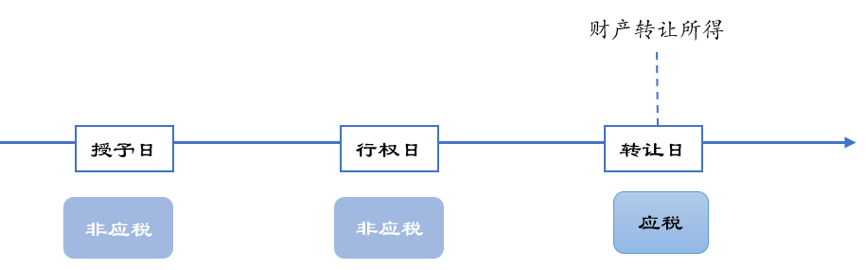

因非上市公司股权/股票变现难度大,员工获得时还不能上市交易,也很难确定公允价值,未来能否实际取得收益也是未知状态。若在获得时就要求员工用自有资金纳税,势必会增加员工顾虑而难以取得预期的激励效果。因此,为解决非上市公司股权激励中的现实困难,财税〔2016〕101号等文件出台,对符合相应条件的非上市公司实行递延纳税优惠政策。全国中小企业股份转让系统挂牌公司同样可适用该政策。

根据财税〔2016〕101号文有关规定,如果非上市公司股票期权、股权期权、限制性股票和股权奖励符合相关条件,经向主管税务机关备案,可实行递延纳税政策,即被激励对象在取得股权激励时无需纳税,仅需在股权转让环节缴纳按“财产转让所得”适用20%税率缴纳个人所得税即可。股权转让时,股票(权)期权取得成本按行权价确定,限制性股票取得成本按实际出资额确定,股权奖励取得成本为零。

计算公式:应纳税所得额=股权转让收入-取得时的成本-合理税费。公平市场价格,依次按照净资产法、类比法和其他合理方法确定,净资产法按照取得股票(权)的上年末净资产确定(因前次未纳税故不得调整)。

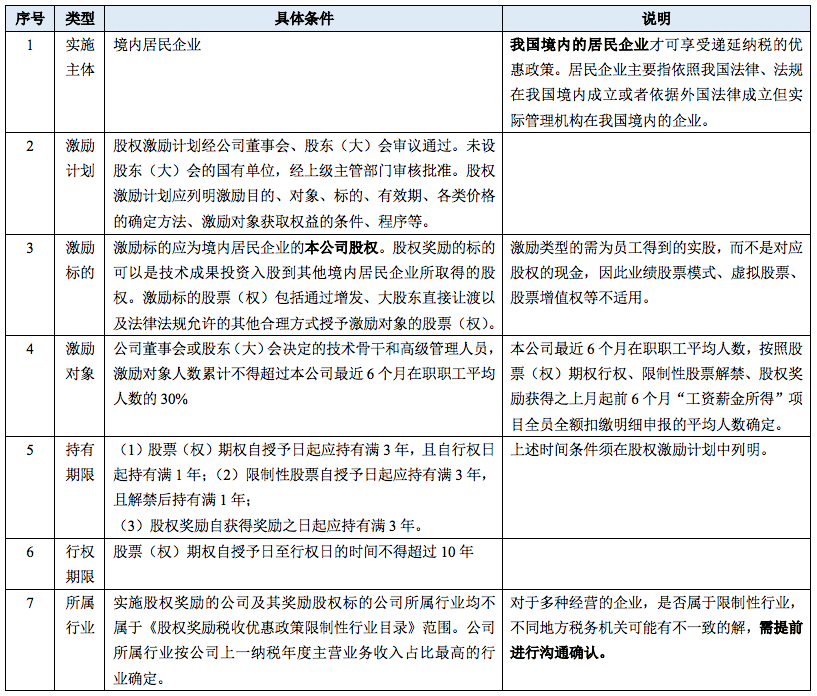

1、适用优惠政策的非上市公司股权激励所需具备的条件

2、适用优惠政策报送资料的相关要求

非上市公司实施符合条件的股权激励,激励对象选择递延纳税的,非上市公司应于股票(权)期权行权、限制性股票解禁、股权奖励获得之次月15日内,向主管税务机关报送以下材料:

- 《非上市公司股权激励个人所得税递延纳税备案表》

- 股权激励计划

- 董事会或股东大会决议

- 激励对象任职或从事技术工作情况说明等

需要注意,实施股权奖励的企业同时还须报送本企业及其奖励股权标的企业上一纳税年度主营业务收入构成情况说明。

个人因非上市公司实施股权激励或以技术成果投资入股取得的股票(权),实行递延纳税期间,扣缴义务人应于每个纳税年度终了后30日内,向主管税务机关报送《个人所得税递延纳税情况年度报告表》。

政策适用要点之小贴上

(一) 是否所有的情形,递延纳税都更优惠?

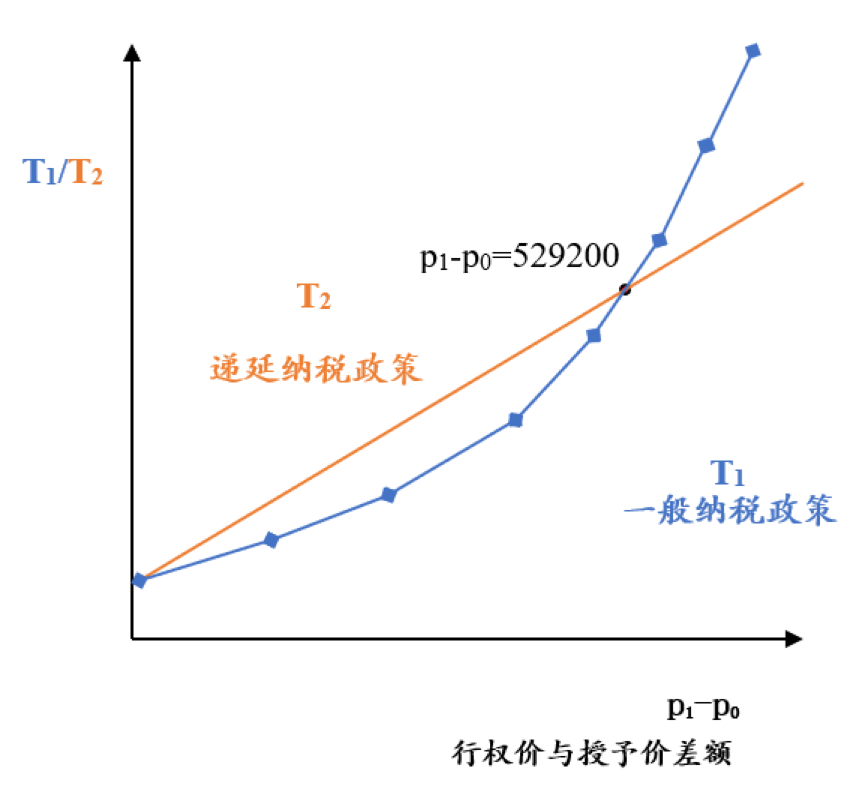

上述递延纳税政策的出台,改变了纳税时点,简便了纳税环节,且改变了税率的适用,对于一次性获得大额股权的员工来说可以起到实际的减负作用。但是在所有情况下,选择递延纳税政策均是优惠的吗?

现做如下测算:

在不考虑时间价值影响以及P1<P0的情况下,我们对两种政策适用下应缴纳的个人所得税进行比较。

不适用递延纳税政策时:

个人所得税应纳税额T1=(P1-P0)×t-s+(P2-P1)×20%;

适用递延纳税政策时:

应缴纳的个人所得税为T2=(P2-P0)×20%。

现比较T1和T2大小。经过测算,当行权日市价与授予价的差额小于529200元时,选择一般纳税政策更划算;当行权日市价与授予价的差额大于529200元时,选择适用递延纳税政策更划算;而行权日市价与授予价的差额等于529200元时,两种选择无差异。

因此,企业及员工双方需要充分考虑税收负担差异,根据行权日市价与授予价差额所得的不同,选择是否适用递延纳税优惠,最大程度的减轻个人税负,提升激励的效果。

(二) 如转让时该公司已上市的,是否可以免征?

若员工在转让被激励股权时该公司已经上市,虽转让境内上市公司股票时有免征个人所得税政策规定,但因为在授予时是非上市公司的股权,故其不能适用免征规定,而应按照《关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税〔2009〕167号)规定,视同限售股,按照“财产转让所得”,适用20%的比例税率征收个人所得税,计算公式:应纳税所得额=股权转让收入-(限售股原值+合理税费)。

(三) 一年内多次取得股权激励,如何处理?

员工以在一个公历月份中取得的股票(权)形式工资薪金所得为一次。如果员工在一个纳税年度内多次取得股权激励的,则需要将符合条件、实行递延纳税政策的股权激励,与不符合递延纳税条件的股权激励分别按照不同政策进行计算。根据国家税务总局公告2016年第62号以及财税〔2018〕164号文的相关规定,员工在一个纳税年度中多次取得不符合递延纳税条件的股票(权)形式工资薪金所得的,应合并按照一般纳税政策进行计算。

作者:崔岩双、王晨光