引言:

近日,中国证券投资基金业协会向部分私募基金管理人(以下简称为“管理人”)发布《关于开展未托管私募证券基金专项核查整改的通知》,针对目前未托管的私募证券基金开展专项核查整改。据此,私募基金目前存在的未进行托管,缺少外部监督的风险事件,行政监管正有日渐趋严之势。因此,本文结合目前监管趋势,就私募基金产品的未托管情况、私募基金托管人(以下简称“托管人”)的处罚情形及民事责任承担三个方面进行综合分析,为管理人、托管人的自我风险控制提供更多的维权路径。

一、什么是“基金托管人”?

托管人,是指代表投资者的利益,保管基金财产,监督管理人投资运作,在有关规定和基金合同约定的范围内对基金业务运作并进行监督,收取一定托管费的商业银行或者其他金融机构。托管人的核心职责在于安全保管基金财产。其中,主要的职责内容包括管理账户、清算交割、估值核算、投资监督、信息披露五个方面。

同时,从法律定位来看,托管人一般由投资者(或管理人)委托,对管理人运作、管理私募基金的行为进行监督,从而实现基金财产所有权、使用权与保管权的分离,并制约管理人在私募基金运作、管理过程中的各项投资行为。若托管人发现管理人的投资指令违反相关规定或者合同约定的,应当拒绝执行,立即通知管理人,并及时向国务院证券监督管理机构报告。

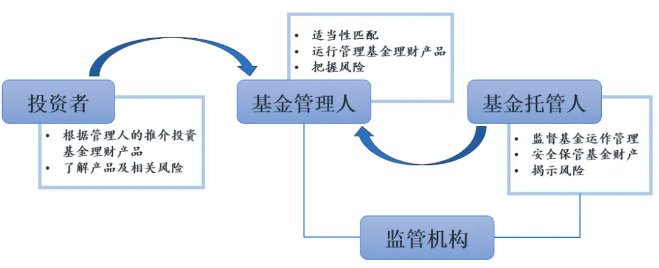

(二)托管人与管理人、投资者以及监管机构之间的关系

一般在投资理财活动中,投资者向管理人了解相关私募基金理财产品,管理人根据投资者的具体情况进行适当性推介;完成适当性推介后,投资者根据管理人的适当性匹配结果选择适当的理财产品并签署基金合同,管理人根据证券相关法律规定及基金合同中的约定为投资者运行、管理相关理财产品。在整个基金合同的履行过程中,托管人根据证券相关法律规定及基金合同中的约定对管理人独立开展监督管理工作。证券监管机构根据证券相关法律规定监督管理人与托管人在整个投资过程中的义务履行。

《证券投资基金法》《私募投资基金监督管理条例》等相关法律法规均已明确,私募基金产品应当进行托管,但基金合同另有约定的除外。因此,除了证监会明文规定的特殊投资标的和方式的私募基金必须托管外,其他私募基金产品可以通过约定的方式不进行托管。但是,为避免备案出现障碍或者其他违规而被处罚的风险,应当在基金合同中明确不进行托管,且明确足以保障私募基金财产安全的制度措施和纠纷解决机制。

虽然托管人应当受投资者的委托对管理人的投资行为进行监督,但是,实践中往往由管理人代表投资者进行委托。这种惯常做法并不代表管理人与托管人基于同一立场开展业务工作。反之,托管人应当建立托管业务和其他业务的隔断机制,实现基金财产的风险隔断,通过制衡管理人的权利,保证基金财产的独立和安全,保护投资者的合法权益。

就目前的实务操作中,托管人并没有权限干涉管理人的投资决策。但是,托管人在监督过程中发现管理人的投资或清算指令违反法律法规或自律规则、基金合同约定的,应当拒绝执行相关指令,并且向中国证监会、协会进行报告。同时,在管理人发生异常且无法履行其管理职责时,托管人应当根据《证券投资基金法》中的法定职责与基金合同中的约定履职,维护投资者的合法权益。

二、私募基金托管趋势及相关法律责任

根据2023年中国证券投资基金业协会(以下简称“协会”)发布的年报资料显示,私募基金产品以31.67%的占比继续位列所有托管业务或资产保管业务产品之首。通过对比近三年来私募证券投资基金托管情况,不难发现从2021年至2023年的私募基金产品虽然数量显著增加(自2021年的51363只增加至2023年的88721只),但其中未托管的产品的比例相反地呈现显著降低的趋势(自2021年的4.33%降低至2023年的1.41%)。从协会公布的数据可以直观地感受到,绝大部分的私募基金产品均选择了托管服务,这也与目前针对私募基金产品的“严监管”趋势不谋而合。

(下图资料来源于:中国证券投资基金业年报2021-2023年)

今年5月,浙江证监局针对未托管的私募基金产品进行专项核查。今年6月,中基协发布核查通知要求未托管的私募基金产品在三个月内聘请托管人,并提交2023年度审计报告,否则中基协将视情节轻重采取信息公示、约谈、暂停新产品备案等自律管理措施。通过公开渠道的行政处罚文书检索,目前针对未托管基金产品的行政处罚仍聚焦于管理人身上,举例如下:

根据沪证监决〔2021〕209号的行政处罚决定书,申某证券有限公司在开展私募资产管理业务时未将私募资产管理业务和其他业务进行有效隔离;对不同私募资产管理计划持有的同类资产采用不同估值办法,且个别私募资产管理计划未严格遵守公允估值原则,估值方法不合理。同时,在个别私募资产管理计划已实质违约的情况下仍未及时调整估值,估值程序存在严重缺陷,故而被上海证监局采取了出具警示函的行政监管措施。

各地证监局针对私募基金产品既未进行托管,又未在基金合同中明确保障私募基金财产安全的制度措施和纠纷解决机制的情形,有相应的处罚案例,并在相应案例中采取了出具警示函、记入证券期货市场诚信档案[1]、责令改正[2]、暂停受理基金产品备案手续[3]、限期改正[4]的行政监管措施。其中,根据中基协处分〔2023〕56号文书的观点,若在协议中约定对基金进行托管的,管理人应当为其寻找合适的托管人,否则中基协将可能取消其会员资格,并暂停办理产品的备案手续。

托管人如果未能按照法律规定或者合同的约定,对整个理财产品投资过程进行严格审核,以致资金被错误地投向了不符合合同约定的资产,那么托管机构极其可能为此承担赔偿责任。结合相关司法案例,目前托管人的义务履行与责任承担主要有以下几个方面:

托管人的履职义务以形式审查为主,不参与基金产品的投资运作。因此,托管人承担的责任界限也与管理人相区别。只要托管人履行了形式审查义务的,一般不会与管理人承担连带责任。

在(2021)沪0115民初112270号案件中,托管人多次向管理人发函,要求管理人履行管理人职责,在基金到期后要求管理人及时延期、清算,在发现管理人失联后及时向监管机构报告情况,并在官网对管理人被注销管理人资格的情况进行了披露,即使后来管理人并未按照托管人的风险提示及通知履行相应义务,托管人也因此得以免责,由管理人承担相关责任。

虽然托管人目前仅有形式审核之义务。但是与管理人相类似的,托管人除了需要遵守合同的约定之外,也有法律规定的义务需要履行并遵守,这就使得托管人亦存在除合同约定之外的“先合同义务”,即托管人在基金合同生效前,对于合同的生效条件是否成就亦有审核的义务。

在(2019)京02民终8082号的案例中,北京二中院认为,托管行关于“安全保管资产管理计划财产”的义务应当贯穿于整个合同始终,除了对管理人的指令进行审查外,还须包括管理人是否业已获得“独立管理和运用资产管理计划财产”的权利以及是否获得向托管人发生指令的权利进行审查。因此,若基金合同效力本身存在瑕疵(该案件中资管计划产品未备案,托管人仍根据管理人的指令将监管资金汇出)的,托管人未能及时发现而执行管理人的指令,托管行应当承担补充赔偿责任。

目前的裁判案例中,即使认定托管人需承担赔偿责任的,一般也仅承担补充责任。但托管人不能由此认为其向投资人的信息披露义务也附属于管理人、托管人仅对基金托管活动有关的信息具有披露义务。

在(2019)鲁71民初121号案件中,投资者向托管人要求其提供基金投资情况的相关资料、基金年度报告、基金资金的划款指令以及执行划款指令情况等信息资料,得到了法院的支持。法院认为,虽然根据基金合同的约定,托管人不负有向投资者提供基金定期报告的义务,但是上述资料系投资者有权了解的基金资金的管理、运用、处分及收支内容的信息资料,也属于管理人、托管人应当向投资者披露的基金财产运作信息、与基金托管业务有关的信息,托管人应配合提供。

三、结语

实践中,管理人作为私募基金实际运行、决策及管理的主体,应当对所管理的基金进行实质审查和有效运作,大部分情况下均需要聘请托管机构对基金资产进行托管,若未托管的,需要在基金合同中约定保障财产安全的制度措施和纠纷解决机制并遵照执行,比如重大经营决策机制、基金财产的保管与处分、基金银行账户的开立和管理以及发生争议时的争议解决条款等。监管机关将对基金合同中的上述条款进行实质审查。

此外,由于管理人一般会直接选聘托管人,而并非由投资者自行委托,导致在投资人巨额亏损、管理人失联等状况下,托管人会受管理人的“连累”,被投资者要求承担连带责任。这就要求托管人除了在执行相关指令与履行监督义务时做到形式审查外,也需要积极向投资者进行信息披露及履行告知义务,并对管理人的违规行为及时报告监管机构,及时留存相关证据材料,以确保能够证明自身履行了监督职责。

目前,层出不穷的私募基金“暴雷”现象导致管理人与托管人时常面临投资人的追责,与此同时,监管规定的收紧也对管理人、托管人的风控意识提出了更高的要求。这就要求管理人及托管人对于各自的职责范围及边界有更加明晰的认知,优化风控流程和工作方法,如此才有机会在风起云涌的私募市场中“全身而退”。

————

[1] 山西证监局〔2023〕17号。

[2] 北京证监局〔2022〕4号。

[3] 中基协处分〔2023〕56号。

[4] 中基协处分〔2021〕25号。

作者:沈卫栋、于赓琦