船舶融资租赁的行业现状

近几年来,虽然航运市场的形势低迷,但中国航运融资租赁业的发展突飞猛进,船舶融资租赁成为最主要的船舶融资方式之一。

截至2017年3月底,中国银监会共批复60家融资租赁企业,其中23家开展船舶租赁业务,68%为直租业务,同比增长58%。

上海作为全国融资租赁的中心,融资租赁企业在数量和资产规模上都保持领先水平。在去年发布的《上海市推进国际航运中心建设条例》(《条例》)中,上海提出上海市金融服务等行政管理部门应当促进航运融资信息交流,支持航运相关企业通过银行贷款、发行债券和股票、融资租赁、金融租赁等方式解决资金需求问题。因此,全国尤其是上海的船舶行业融资租赁业务存在着巨大的发展空间,面临着重要的机遇。

船舶的特殊性

1. 船舶登记

(1)船舶登记:船舶享有权利的人或实体,向国家授权的船舶登记机关提出申请并递交相关的文件,经船舶登记机关审查,对符合法定条件的船舶予以注册、并以国家名义签发的相应证书的法律事实。

一般来说,以下情况需要到船舶登记机关(国家授权的机关)进行登记:取得国籍和所有权、设置抵押权或以光船租赁形式租入船舶的。

在中国,国家授权的登记机关为中华人民共和国海事局,办理登记的机关为海事局的各地分支机构。

(2)分类

2. 船舶租赁

船舶融资租赁的主要模式

1. 直租

2. 售后回租

3. 杠杆租赁

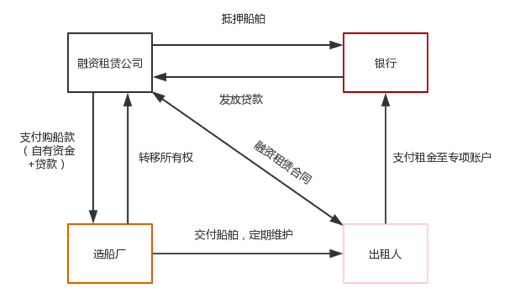

杠杆租赁作为融资租赁高级形式,特别在大额标的物的交易中,应用较为广泛。杠杆租赁模式中,船舶融资租赁公司支出自有资金(占船舶总价的20%—40%的金额),然后以该船舶进行抵押贷款,通过转让收取租金的权利作为贷款的保证,从金融机构贷款剩余的船舶价款,同时将船舶出租给承租人,并向承租人收取租金,且租金必须存放至专项账户,以用于支付金融机构的贷款本息。随着债券市场的发展,在实践中,运用杆杠租赁方式的融资租赁公司的比重有所下降。

船舶融资租赁业务常见风险的法律分析

1. 船舶优先权对船舶融资租赁产生的风险

根据《中华人民共和国海商法》第22条的规定,某些法定的特殊海事债权人,对产生该海事请求的船舶具有优先受偿的权利,亦即船舶优先权。可以行使船舶优先权的债权有:

(1) 船长、船员和在船上工作的其他在编人员根据劳动法律、行政法规或者劳动合同所产生的工资、其他劳动报酬、船员遣返费用和社会保险费用的给付请求;

(2)在船舶营运中发生的人身伤亡的赔偿请求;

(3)船舶吨税、引航费、港务费和其他港口规费的缴付请求;

(4)海难救助的救助款项的给付请求;

(5)船舶在营运中因侵权行为产生的财产赔偿请求。

在船舶融资租赁的过程中,由于船舶完全在承租人的控制下,很有可能在不知情的情况下产生上述船舶优先权。一旦优先权人申请扣押船舶以及强制拍卖的话,出租人很可能丧失船舶的所有权,对出租人的租金债权的受偿也会产生影响。

同时,除优先权外,船舶留置权的存在也会对融资租赁公司产生影响。船舶留置权,是指造船人、修船人在合同另一方未履行合同时,可以留置所占有的船舶,以保证造船费用或者修船费用得以偿还的权利。当留置权人留置船舶时,对出租人的权利会产生一定损害。

为避免优先权和留置权对出租人造成的风险,我们建议在船舶融资租赁合同中要求承租人支付一定数额的保证金,如在融资租赁过程中产生了船舶优先权或留置权,或船舶优先权人通过法院扣押船舶时,出租人有权从保证金中优先支付给优先权人,如不足赔偿的,出租人有权自行垫付相关费用,并有权向承租人追偿。但因保证金在实践中操作存在一定的难度,出租人往往采用通过对租金进行调整,以达到保护自身的目的。

2. 航运市场波动造成的承租人违约风险

2008年金融危机之后,航运市场呈现波动式下降的趋势。2010年花3000万美元买条船,现在可能只值600-800万美元。

船舶价值的大幅下降反映的是航运业的萎靡:自金融危机之后,许多国家的经济增长开始放缓,外贸形势较差,铁矿石、煤炭、原油等大宗货物价格大幅下跌,出口总量直线下降,导致了航运市场低迷。

在融资租赁业务中,承租人受到航运市场的影响,违约可能性大大增加。一旦承租人违约,出租人即使取回船舶,也很难后续处置。

对于船舶融资租赁,我们建议通过设立SPV(Special purpose vehicle)项目公司开展,每一个项目公司对应一笔租赁合同,实行单独管理、单独核算,从而实现有效隔离风险,即使出现承租人违约或其他重大情形,也不会影响母公司业务的开展。此外,SPV的设立,还可以让参与方享受到一定程度的税收方面的优惠。

对于融资租赁中的SPV项目公司,已有政策上的扶持,在《国务院关于印发中国(上海)自由贸易试验区总体方案的通知》中明确“融资租赁公司在试验区内设立的单机、单船子公司不设最低注册资本限制。”这一政策大大便利了融资租赁公司通过SPV 开展融资租赁业务。虽然目前融资租赁公司更多地将SPV设立在新加坡等地,但是随着上海自贸区的发展,未来在自贸区内通过SPV开展融资租赁业务的机会也会越来越多。

此外,为避免承租人违约造成的风险,我们建议在融资租赁合同中,约定承租人另行提供财产担保或担保人,如由承租人提供其所有的其他船舶作为抵押财产。

3. 船舶融资租赁登记造成的风险

船舶的融资租赁是否需要经过登记以及需要采用何种登记形式,以船旗国的规定为准,但是各国对于船舶登记的规定却大相径庭。

新的《中华人民共和国船舶登记办法》已经于今年2月实行,其中明确规定,对于中国籍船舶的融资租赁,如果是出租给境内企业或个人的,由出租人和承租人共同登记,如果是出租到境外,由出租人负责登记。因此对于中国籍的船舶,我们建议在租赁前完成登记程序,以减小风险。

对于其他国籍的船舶,我们建议在融资租赁合同中明确进行租赁登记的国家及时间限制,以及未按约定进行登记产生的责任承担。

4. 船舶运营管理与保险

在融资租赁业务下,船舶管理主要由承租人完成,承担船舶在使用和运营过程中会产生各种性质的费用和支出, 包括入会登记费、会费、各类罚款等。因船舶涉及航行、停泊, 在使用和运营中与一般的设备相比风险较大,保险也就必不可少,主要的保险类型包括船壳险、保赔险与战争险等。

对于船舶运营管理,我们建议在租赁合同中明确约定,保险则应由承租人按照合同约定的船舶价值,以出租人同意的保险方式进行保险,承担保险费用,并将出租人作为第一受益人。在购买保险时还应注意及时续保, 在整个租赁期限内维持该等保险的效力。承租人购买保险后还应交付相关凭证, 具体有: 生效的保险单、保险批单等。