不动产融资租赁业务中主要分为两大板块,一块是房地产;另一块是包括公路、地下管网等为代表的基础设施。

本文将重点分析房地产的融资租赁业务,对于基础设施作为租赁物的融资租赁业务分析将在之后的文章中再做详述,欢迎持续关注。

房地产融资租赁政策利好还是利空?

2017年7月7日,上海公布《上海市住房发展“十三五”规划》,明确建立“租售并举”的住房保障体系,之后广州、北京也相继出台政策进一步明确要求“租售同权”。这些政策的出台虽然短期内更多的是影响廉租住房、公共租赁住房、房屋经营性租赁等传统租赁市场,但长期来看“租售同权”的政策推行势必也会对房地产融资租赁市场带来巨大影响。

为了有效控制房地产泡沫,国家先后出台各种政策,房地产企业融资也受到严格限制,一面是高企的房价和众多房地产企业的融资需求,在银行贷款通道受阻的情形下,众多房地产企业将目光放到了融资租赁上;而另一方面,房地产融资租赁的合法性始终未得到相关政策法规的认可。融资租赁企业在房地产领域如何防范融资租赁风险,肩负起企业融通资金的大任?

开展房地产融资租赁的适格主体

不动产融资租赁业务中最重要也最绕不开的一个问题就是融资租赁合同的效力认定,以及租赁物选择上是否适格?特别是对于开展房地产融资租赁业务来说,房地产是否可以作为融资租赁合同的租赁物是每个想从事不动产融资租赁的企业最关注的问题。

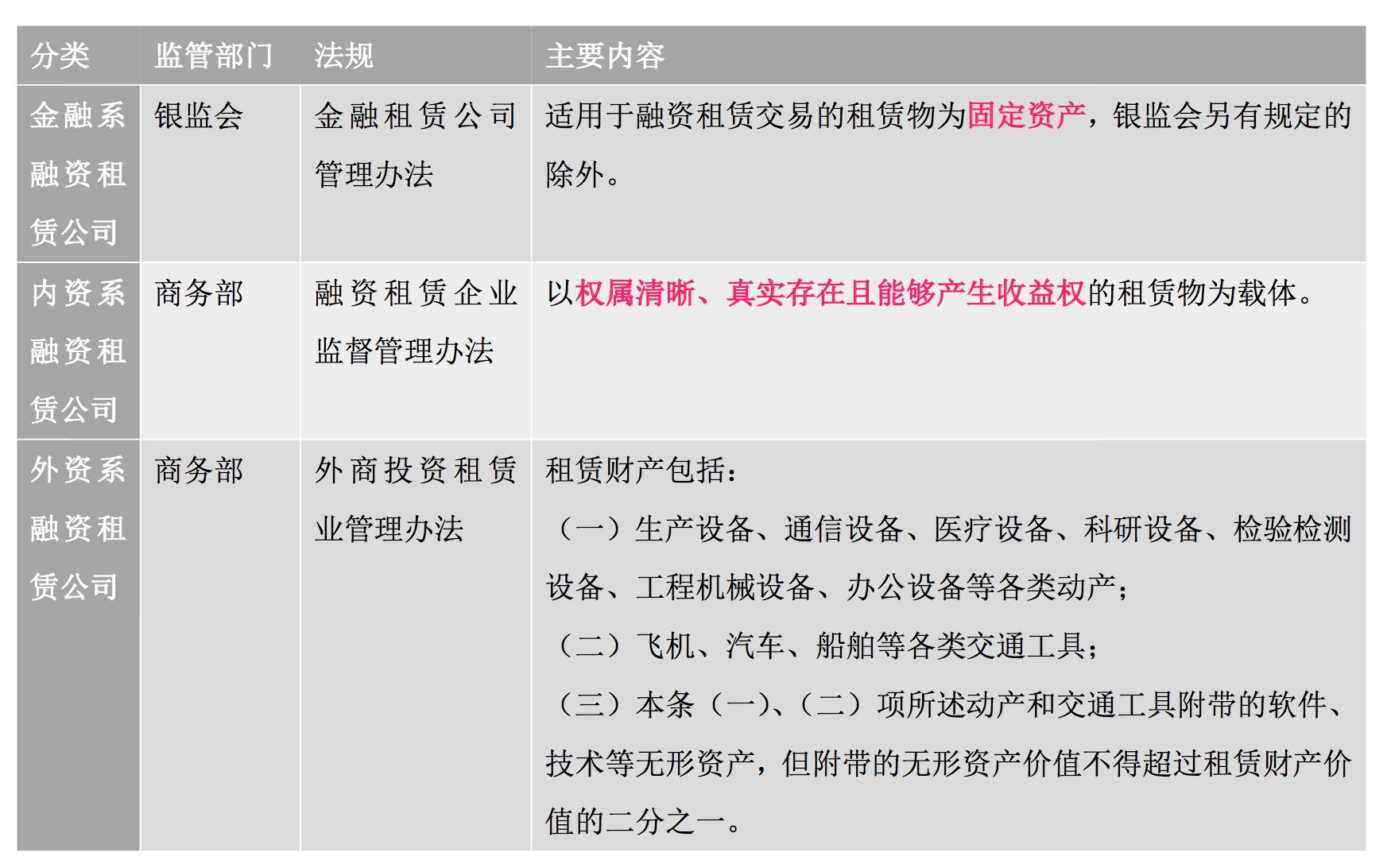

要分析不动产是否可以作为融资租赁业务中的租赁物,首先我们先来看下监管政策上对不动产融资租赁的规定。目前能够从事融资租赁业务的公司主要分为三类,包括银监会监管的金融系融资租赁公司、商务部试点并监管的内资系融资租赁公司以及商务部监管的外资系融资租赁公司。

根据融资租赁公司的分类,不同监管部门监管下的融资租赁公司,租赁物的范围上也有着较大的差别。

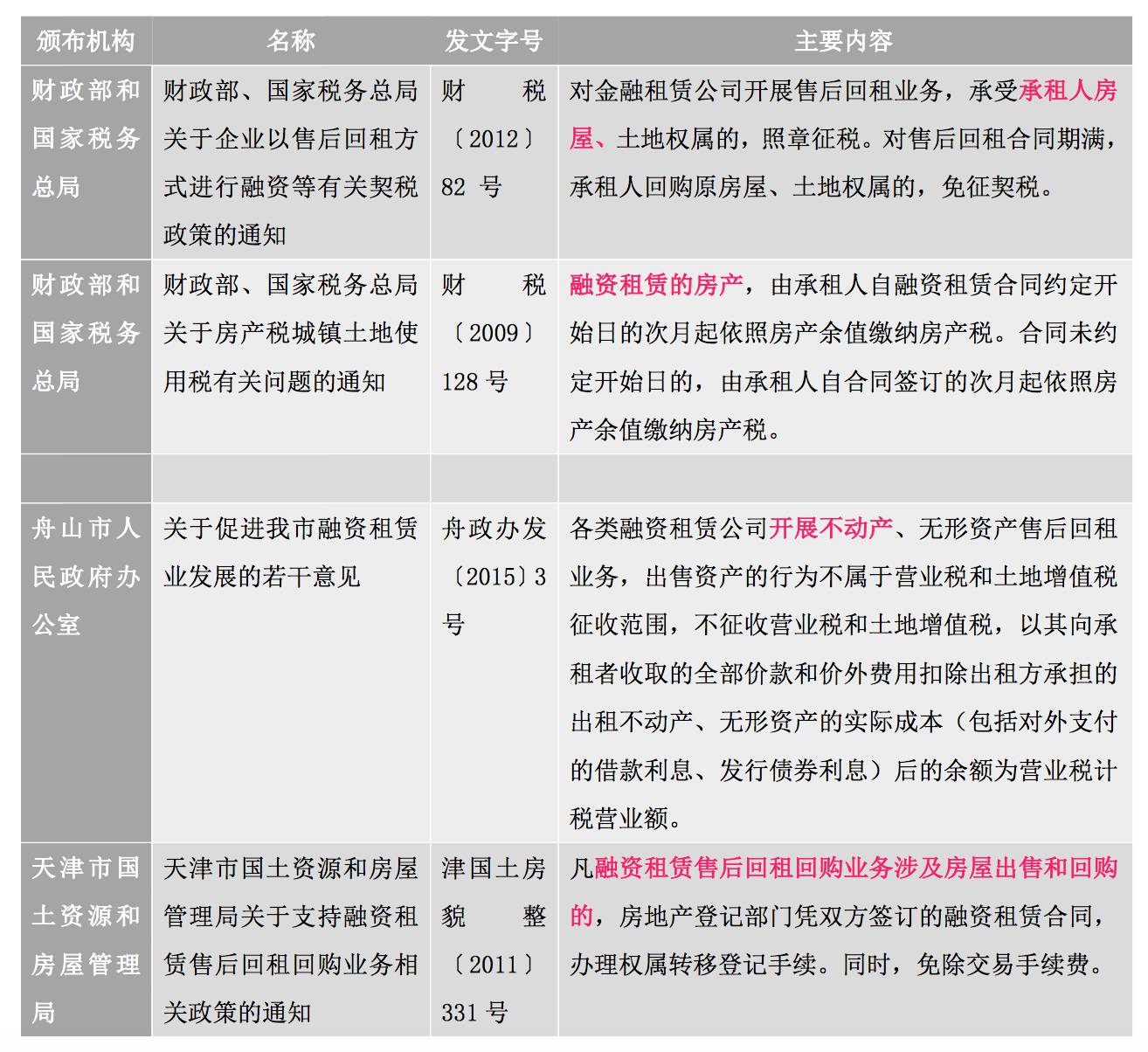

从监管政策来看,金融系和内资系的融资租赁公司是可以开展不动产融资租赁业务的,这也是目前大部分不动产融资租赁业务主要是金融系融资租赁公司开展的原因。即使是外资系融资租赁公司,根据“法无禁止即可为”的原则,也并未限定不得开展不动产融资租赁业务。相反,包括财政部、各地方规范性文件中也提到了“不动产融资租赁”的操作,从一定程度上,认可了不动产融资租赁的业务模式。

虽然从监管政策上来看,不动产可以成为一个适格的租赁物,但事实上大部分融资租赁公司开展的不动产融资租赁业务依然不合规。这主要是由于融资租赁的本质是“融资”、“融物”相结合,融资租赁公司需要取得租赁物的所有权。但在不动产融资租赁过程中,因为所有权变更登记的成本过高,导致不少融资租赁公司在租赁物的所有权取得上存在众多障碍和瑕疵。

另外,银监会于2017年4月7日下发《关于提升银行业服务实体经济质效的指导意见》,严禁违规资金流入房地产市场,对金融系租赁公司开展房地产融资租赁业务也进行了叫停。有传言说外资系和内资系的融资租赁公司将统一归口到银监会,由银监会统一监管,如传言属实,对于不动产融资租赁业务的操作,银监会或将集中规范。

房地产性质对融资租赁合同效力的影响

实操中,目前融资租赁公司开展的房地产融资租赁业务,常见的主要有商业地产、企业厂房、在建房地产等。下面会就常见的房地产租赁物对融资租赁合同的效力影响,做一个简单的分析。

1. 以在建房地产项目作为租赁物,融资租赁合同易被认定无效

房地产开发商在建楼盘时往往是资金需求最旺盛的时候,也是融资租赁公司能够切入的大好时机,因此不少的房地产融资租赁租赁物都是在建房地产。事实上,在建房地产项目作为租赁物的融资租赁合同,融资租赁合同极易被认定为无效。主要存在以下问题:

(1)在建房地产不属于固定资产

《企业会计准则第4号——固定资产》上对于“固定资产”的定义为(一)为了生产商品、提供劳务、出租或经营管理而持有的;(二)使用寿命超过一个会计年度的有形资产。

根据最高院民二庭的观点认为,固定资产实质要求为使用,而非单纯的投资或者出售。对于制造类企业来说,厂房、设备是使用,而对于开发商来说,在建住宅商品房只是为了出售进行投资,而并非使用,不应属于固定资产。

(2)在建住宅商品房项目不具备法律上所有权

首先,在建的房地产项目的状态是不断发生变化的,房地产开放商对于在建房地产项目不具备完整的所有权;其次,在建的房地产项目上往往有着抵押登记,租赁物存在权利瑕疵,会影响融资租赁公司对租赁物所有权的取得。这就无法达到融资租赁合同中要求出租人对租赁物享有所有权的这一基本要求。

(3)本质是房地产抵押借贷,与现有调控政策相背离

现有的房地产调控政策要求要严控资金流入房地产企业,金融应当大力支持实体,在建住宅商品房项目融资租赁本质上是以在建房地产项目抵押给融资租赁公司,进行借款,有违现行国家的调控政策。

2. 以企业厂房、商业地产作为租赁物,融资租赁合同有效

(1)企业厂房作为租赁物

不同于在建房地产项目,企业厂房、设备一般认定可以作为固定资产,符合《企业会计准则第4号——固定资产》对于固定资产的定义。企业为了融通资金,对于厂房、设备采取融资租赁的方式,也符合金融服务实体经济的本质要求。另一方面,现行的房地产调控政策也未对企业厂房进行调控,故以企业厂房作为租赁物,融资租赁合同的效力基本能够得到法院的认定。

(2)商业地产作为租赁物

对于商业地产作为租赁物的融资租赁,目前根据最高院的观点,因为并未违反法律法规的强制性规定,也不是房地产调控政策的对象,因此也倾向于认定构成融资租赁的法律关系。

但上述两个租赁物在开展融资租赁的过程中,如果未办理所有权变更登记手续,租赁物就丧失了物的担保作用,融资租赁合同的效力认定会存在比较大的风险。目前有的融资租赁公司会采取预告登记形式来预防一房多租,但预告登记终归不是所有权变更登记,实践中,对于融资租赁合同效力的保护上存在比较大的争议。

房地产融资租赁过程中的风险防范

1. 谨慎选择适格的租赁物

除了前文所说的几类房地产融资租赁,对于房地产融资租赁业务的开展,由于实务和理论均尚存争议,融资租赁公司仍应谨慎选择适格租赁物。尽量选择符合国家基本政策导向的房地产租赁物,比如权属清晰的企业厂房、商业地产等,而对于在建住宅项目、民用住宅、已经存在抵押的房地产,融资租赁公司应谨慎选择。

2. 对租赁物权属进行详细尽调

由于房地产过户和登记需要缴纳高额税收,很多融资租赁公司在实务操作中为规避此类税费的压力,选择不办理产权登记。但开展融资租赁前,融资租赁公司一定要仔细尽调租赁物的权属,是否有瑕疵,是否存在一房多租的情况。建议融资租赁公司除了对租赁物办理抵押登记、预告登记,以此来对抗善意第三人,同时也要在诸如中登网等平台上进行进一步查询和登记。

3. 在融资租赁合同中约定合同无效后的处理方式

即使目前对于房地产融资租赁的判例中已经开始有部分判例确认了融资租赁合同的有效性,但依然有大量的法院将房地产融资租赁认定为“名为融资租赁实为抵押贷款”,甚至有法院直接判定该类融资租赁合同无效。

对于该类可能被法院认定无效的合同,建议融资租赁公司在融资租赁合同中增加一些合同无效后的处理方式,诸如租赁物归属、资金占用成本等,同时对于担保和回购条款,也要综合考虑这些条款在融资租赁合同被认定为无效的法律风险。

作者:阮霭倩