以案释法:中国籍的A先生持有日本永居身份,在日本长期居住。A先生在日本去世,没有留下任何遗嘱,其日本籍妻子B女士欲继承A先生在上海的房产和银行存款。并且由于B女士定居日本,后续还需将继承所得变现汇出中国。

那么,人在国外,能否取得被继承人在国内的遗产呢?如果可以,具体的办理流程是怎么样的呢?取得遗产后,变现和汇出又需要什么程序呢?B女士是否需要从日本来到中国亲自办理?

跨国继承的可行性与法律适用

首先需要明确的是,跨国继承是可行的,无论继承人的国籍和经常居住地为何处,也无论被继承人是否留下遗嘱。在非诉情况下,只要继承事实能够得到国内的公证确认(继承权公证),则可以取得被继承人的遗产。

需要注意的是,在涉外继承法律关系中,中国公证机关判断当事人是否享有继承权的依据并不一定是中国法律。由于各国继承法受本国政治、经济、法律制度、宗教信仰等因素的影响,在继承法律制度规定上千差万别。

因此,确定准据法,就成了判断有无继承权的前提。

《中华人民共和国涉外民事关系法律适用法》

第三十一条 法定继承,适用被继承人死亡时经常居所地法律,但不动产法定继承,适用不动产所在地法律。

第三十二条 遗嘱方式,符合遗嘱人立遗嘱时或者死亡时经常居所地法律、国籍国法律或者遗嘱行为地法律的,遗嘱均为成立。

第三十三条 遗嘱效力,适用遗嘱人立遗嘱时或者死亡时经常居所地法律或者国籍国法律。

第三十四条遗产管理等事项,适用遗产所在地法律。

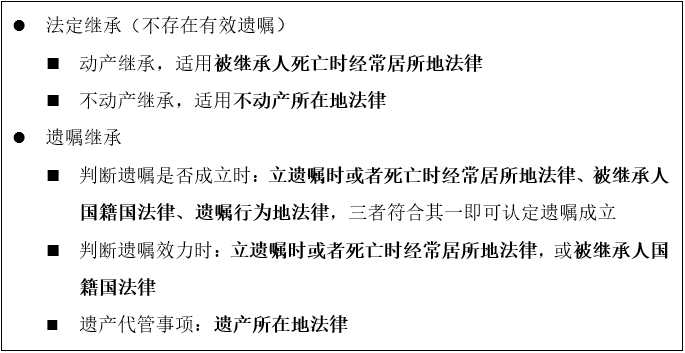

根据《中华人民共和国涉外民事关系法律适用法》的规定,涉外继承法律关系的法律适用遵循如下规则:

根据上述规则,在本案例中,A先生未设立遗嘱,因此为法定继承。其中,银行账户等动产的继承适用A先生死亡时经常居住地(日本)的法律,而其在上海的房产属于不动产,适用不动产所在地(中国大陆)的法律。

日本的继承法与我国法律差异较大,特别是在顺位继承人的规定上有明显不同。根据日本民法典,被继承人的子女为第一顺位继承人;若无子女及晚辈直系血亲,则依次按顺位由直系尊亲属、兄弟姐妹作为继承人参与继承。而配偶是当然继承人,与其他顺位继承人同为继承人。配偶与不同顺位的继承人共同继承遗产时,各自的份额有所不同。

律师提醒:立遗嘱在涉外继承中的重要性

涉外法定继承中,动产继承的法律适用会因被继承人死亡时经常居住地变动而变化,会为继承的办理增加不确定性。第一,依据不同国家或地区的继承法,继承人的范围可能不同。第二,涉及域外法律适用时,在办理继承权公证的过程中会增加法律查明这一环节。故在被继承人生前能预见到遗产继承会存在涉外因素时,提前立好遗嘱能为继承时确定适用的法律提供便利,减少继承人继承遗产的法律障碍。

总结:遗产的跨国继承是可行的,但根据是否存在遗嘱以及遗产是动产还是不动产等因素的不同,在确定继承法律关系时所适用的法律有所不同。

跨国继承的办理流程

(一)在国内公证机关办理继承权公证

1. 可委托律师或国内亲友办理

2. 所需材料

(1) 申请人的身份证明材料

(2) 被继承人的死亡材料

(3) 被继承人的亲属关系证明

(4) 被继承人遗留的财产所有权凭证

(5) 提供合法、有效的遗嘱原件或者法定继承的协议书(若有)

提示:如果相关材料系由境外机构出具的,则还需在当地办理公证和(海牙或领事)认证手续。

律师提醒:

在上述材料之外,公证机关可能还会要求申请人在国外进行声明,声明内容包括但不限于被继承人死亡情况、被继承人亲属关系、被继承人遗嘱情况、被继承人遗产情况、继承人身份情况、继承的法律适用与查明情况等。

(二)依继承权公证文书取得财产

取得继承权公证文书后,即可依此向动产管理人主张权利,向不动产交易中心申请不动产所有权转移登记。

跨遗产变现与汇出流程:继承财产转移制度

取得遗产所有权后随之而来的问题即是,由于我国外汇管理较为严格,资金汇至境外的常规操作会存在额度限制。若需要将继承所得银行账户中的资金汇往境外,或将继承所得的国内不动产变现后汇往境外,是否受限?应该如何操作?

第二条 本办法所称个人财产对外转移包括移民财产转移(以下简称移民转移)和继承财产转移(以下简称继承转移)。……继承转移是指外国公民或香港特别行政区、澳门特别行政区居民(以下简称继承人)将依法继承的境内遗产变现,通过外汇指定银行购汇和汇出境外的行为。

需要明确的是,根据《个人财产对外转移售付汇管理暂行办法》所规定的继承转移制度,遗产的汇出不受个人购汇额度的限制。境外人士将境内遗产变现后的全部资金申请购汇并转移至自己的境外账户中。也就是说,外籍继承人继承了境内的房产、股权等非现金资产的,可通过正常的买卖流程将相关资产变现后,向国家外汇管理局申请继承转移,外汇管理局申请通过后,即可前往指定银行办理购付汇业务。

具体而言,办理上述业务需要遵循以下流程:

(一)非现金资产变现

1. 在依据继承权公证文书将资产转移到继承人名下后,可以通过正常的买卖流程变现。

2. 由于继承转移只能办理一次,因此需要将所有要转移到境外的资产全部变现。否则,剩下的资产将无法通过继承转移制度汇出,后续再汇出会受到购汇额度的限制。一次性申请后,可以一次或分次汇出。

3. 所有资产买卖变现的相关材料需要妥善保存,这将作为外汇局进行资金溯源审核的重要依据。

(二)向国家外汇管理局(外汇局)申请继承转移

1. 可以委托他人办理

2. 申请机关

金额人民币50万元及以下的,由所在地外汇局审批;超过人民币50万的,由所在地外汇局初审后,报国家外汇管理局审批。(相关标准可能按当期法律法规规定调整。)

3. 所需材料:

(1) 书面申请

内容包括:申请继承转移的原因;申请人与被继承人之间的关系;被继承人财产来源和变现的详细书面说明等。

(2) 由申请人或其代理人签名的《个人财产对外转移外汇业务申请表》

(申请表单格式和内容以当期申请机关提供的样本为准。)

(3) 申请人身份证明文件

申请人为外国人的,应当同时提供①持有的外国护照或其他证明其国籍的证明文件;②申请人居住国居民身份证或其他有效身份证明;③中国驻外使领馆出具(或认证)的申请人在该国定居证明(可由海牙认证替代)。

申请人为香港特别行政区、澳门特别行政区居民的,应当同时提供①香港特别行政区、澳门特别行政区(永久)居民身份证或其他有效身份证明;②港澳居民来往内地通行证或者特区护照。

申请人为台湾地区居民的,应同时提供:①台湾地区居民身份证或其他在台湾地区居住的有效身份证明;②台湾居民往来大陆通行证或其他出入境证件。

律师提醒:

实践中不排除国家外汇管理局要求出示申请人身份证件原件的可能。

(4) 申请人获得继承财产的证明文件

如:继承权公证书、遗产分割协议公证书、遗嘱公证书、法院出具的生效判决书或调解书。

(5) 被继承人财产权利证明文件和被继承人财产所在地主管税务机关开具的税收证明或完税凭证

(6) 外汇局要求提供的其他资料

外汇局对于申请的审批具有较大的自由裁量权,出于查明资金来源的目的,可能会要求提供一些并未列明的材料。因此,在继承转移办理过程中,需要与外汇局多次沟通协调,明确文书要求,以免申请被驳回后一段时间内无法重复申请。

(7) 委托他人办理的还需提供委托协议(书)公证书和代理人身份证明

(三)办理购付汇业务

申请人取得外汇局出具的继承转移核准件后,需在15日内前往指定银行网点办理购付汇业务。除外汇局出具的核准件原件外,申请人也需向银行提交被继承人死亡证明、继承权公证书、委托公证书等银行指定材料。

律师提醒:

在向外汇局提交申请时就需要明确后续购汇的指定银行网点,故需先至银行咨询是否可办理该业务,在确认后续可办理该业务的网点后,取得填写表单需要的银行编码等信息。

办理各类手续时,均需要提交公证书原件,故在办理公证书应一并申请多份副本。

结语

在中国法框架下,对于不同国籍的继承人是一视同仁的。但由于涉外继承法律关系较为复杂,故跨国继承的程序与文书要求较高。笔者建议,在被继承人能够预见到后续的继承会存在涉外因素时,提前留下遗嘱是更优的选择。另外,对于被继承人而言,在继承开始前如何合理规划名下财产以使继承人取得财产的难度降低,是值得提前思考的问题。若您在涉外继承、涉外遗嘱设立、财产传承规划等问题上有疑虑,建议寻求专业律师和公证员的帮助。

作者:沈妍(公证员)、杨轶菡、徐荣凯