股权转让是实现企业资源的优化配置、实现企业控制权结构调整、实现个人财富增加的重要手段,其在商业实践中也不断涌现出新形式。股权转让所涉税务问题亦是税务稽查惯常性的工作重点,但因股权转让的税收政策散见于税法及国家税务总局的公告、函、通知、批复等文件中,对市场主体尤其是个人来讲,很难厘清个中关系。

因此,股权转让税收系列文章旨在梳理股权转让税收政策,厘清股权转让涉税的那些事儿。本文为股权转让税收系列第一篇,主要围绕股权转让个人所得税的一般规定展开,旨在梳理股权转让中个人所得税的一般规定。

我国《个人所得税法》第二条规定,财产转让所得应当缴纳个人所得税。《个人所得税法实施条例》第六条将个人转让股权取得的所得界定为“财产转让所得”中的一种,应按财产转让所得缴纳个人所得税。国家税务总局公告2014年第67号《股权转让所得个人所得税管理办法(试行)》第三条确定了股权转让的定义及具体情形并进一步完善了股权转让个人所得税的征管问题。

国家税务总局公告2014年第67号定义了股权转让,"股权转让是指个人将股权转让给其他个人或法人的行为",包括出售、公司回购、首次公开发行新股、强制过户、对外投资或其他非货币性交易、以股抵债等股权转移行为。股权转让的应纳税所得额为“股权转让收入减除股权原值和合理费用后的余额”,计算公式为:应纳税所得额=股权转让收入-(股权原值+合理费用)。股权转让应纳的个人所得税税额=应纳税所得额*20%。

一、股权转让收入的确认

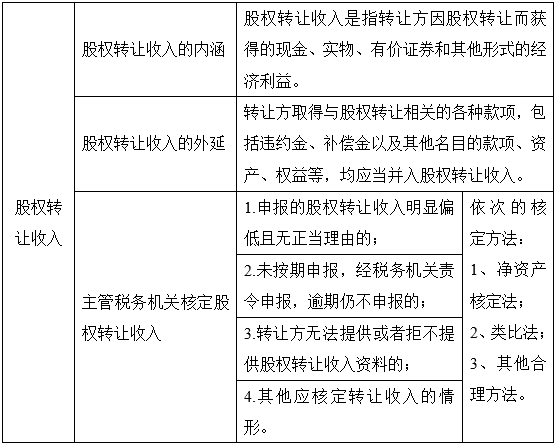

股权转让收入是股权转让获得的各种形式的经济利益,《股权转让所得个人所得税管理办法(试行)》吸纳了相关规定(国税函〔2006〕866号和国家税务总局公告2011年第41号)中的内容,对股权转让涵盖的各类款项做了具体规定。67号文规定,股权转让收入应当按照公平交易原则确定,申报的股权转让收入明显偏低或者股权转让收入无法确定的,主管税务机关可以核定股权转让收入或应纳税额。换言之,税收行政机关在特殊情形下,可按照67号文规定的核定征收方法调整股权转让收入,具体情形如下表:

二、股权原值的确认

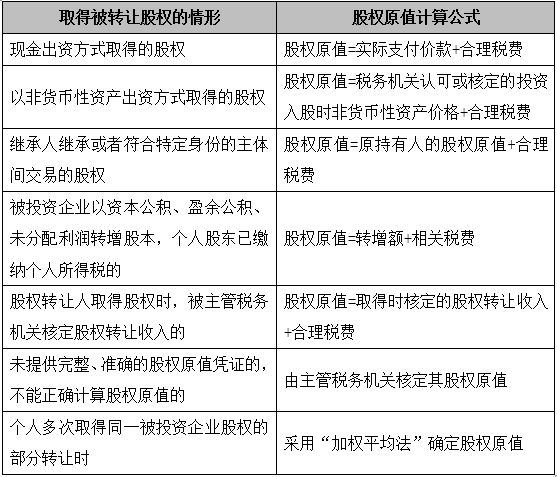

根据《股权转让所得个人所得税管理办法(试行)》的规定,股权转让原值确定方法如下:

三、股权转让个人所得税的税收征管

1、主管税务机关和纳税人、扣缴义务人的确定

根据《个人所得税法》第九条,个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。因此,个人的股权转让,所得人为转让股权的个人,扣缴义务人为股权转让的受让方,不论该受让方是否为个人。

根据67号文的规定,个人股权转让所得个人所得税以被投资企业所在地税务机关为主管税务机关。

2、纳税义务发生时间的确定

根据《个人所得税法》第十二条和第十三条的规定,纳税人收到股权转让价款即取得所得作为纳税义务发生的前提,但67号文对个人股权转让所得纳税义务发生时间作出了下述特殊规定。

具有下列情形之一的,扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税:

(一)受让方已支付或部分支付股权转让价款的;

(二)股权转让协议已签订生效的;

(三)受让方已经实际履行股东职责或者享受股东权益的;

(四)国家有关部门判决、登记或公告生效的;

(五)本办法第三条第四至第七项行为已完成的;

(六)税务机关认定的其他有证据表明股权已发生转移的情形。

故应特别注意个人股权转让时的个人所得税纳税义务发生时间,以避免因未按期纳税产生相应的滞纳金。

3、主纳税信息资料报送义务的确定

67号文规定,纳税人、扣缴义务人应在办理纳税(扣缴)申报时履行相应的报送资料义务。即应报送以下资料:

- 股权转让合同;

- 股权转让双方身份证明;

- 按规定需要进行资产评估的,需提供具有法定资质的中介机构出具的净资产或土地房产等资产价值评估报告;

- 计税依据明显偏低但有正当理由的证明材料;

- 主管税务机关要求报送的其他材料。

但需注意的是:除纳税人、扣缴义务人的报送资料义务外,被投资企业也负有报送资料的义务。即:

(1)被投资企业应在董事会或股东会结束后5个工作日内,向主管税务机关报送与股权变动事项相关的董事会或股东会决议、会议纪要等资料;

(2)被投资企业发生个人股东变动或者个人股东所持股权变动的,被投资企业应当在次月15日内向主管税务机关报送《个人所得税基础信息表(A表)》及股东变更情况说明。

尽管被投资企业不是个人所得税的代扣代缴义务人,但67号公告仍规定了被投资企业的报送资料义务,并规定了“如未按规定期限办理相关资料报送的,被投资企业将被依照《税收征管法》及其实施细则有关规定处理”,因此被投资企业发生个人股东变动事项时应及时报送相关资料,做好税务合规工作。

作者:崔岩双、王晨光