股权转让是实现企业资源的优化配置、实现企业控制权结构调整、实现个人财富增加的重要手段,其在商业实践中也不断涌现出新形式。股权转让所涉税务问题亦是税务稽查惯常性的工作重点,但因股权转让的税收政策散见于税法及国家税务总局的公告、函、通知、批复等文件中,对市场主体尤其是个人来讲,很难厘清个中关系。

因此,股权转让税收系列文章旨在梳理股权转让税收政策,厘清股权转让涉税的那些事儿。本篇旨在梳理转让上市公司股票、新三板股票、限售股的个人所得税问题。

Q1:个人转让上市公司股票的所得需要缴纳个人所得税吗?

A:不需要!

根据财税字〔1998〕61号和财税〔2009〕167号,对个人在上海证券交易所、深圳证券交易所转让转让从上市公司公开发行和转让市场取得的上市公司股票取得的所得,继续暂免征收个人所得税。对此收入暂免征收个人所得税,是特定背景下为鼓励证券市场的发展作出的考量。

国家税务总局所得税司也详细解答了“为什么要对个人转让从上市公司公开发行和转让市场取得的上市公司股票转让所得继续实施免税政策问题”。

因为总体来讲,我国资本市场仍然属于新兴市场,发展还不成熟,波动比较大。不断推进资本市场的发展壮大,确保资本市场稳定健康发展,是必须长期坚持的政策目标,这对于推动我国经济体制变革、优化资源配置、促进经济发展和社会进步有着重要意义和作用。因此,政策的调整应致力于维护资本市场的公平和稳定,构建有利于资本市场长期稳定发展的政策机制。实践证明,对上市公司公开发行和转让市场股票转让所得免税的政策对我国资本市场的发展起到了积极的促进作用,今后还将发挥重要作用。因此,对个人转让从上市公司公开发行和转让市场取得股票的所得继续免征个人所得税,保持政策的稳定。

另,实践中有客户咨询外国人转让上市公司股票的所得是否需要缴纳个人所得税的问题。在对非居民个人没有特殊规定的情形下,非居民个人转让上市公司股票亦适用上述文件暂免征收个人所得税。

Q2:个人转让新三板公司股票的所得需要缴纳个人所得税吗?

A:需区分所转让的新三板公司股票是否为原始股。

原始股是指个人在新三板挂牌公司挂牌前取得的股票,以及在该公司挂牌前和挂牌后由上述股票孳生的送、转股;非原始股是指个人在新三板挂牌公司挂牌后取得的股票,以及由上述股票孳生的送、转股。

根据财税〔2018〕137号文的规定:

自2018年11月1日(含)起,对个人转让新三板挂牌公司非原始股取得的所得,暂免征收个人所得税。

对个人转让新三板挂牌公司原始股取得的所得,按照“财产转让所得”,适用20%的比例税率征收个人所得税。

转让新三板公司非原始股暂免征收个税,转让新三板公司原始股按财产转让所得征收个人所得税,这也与转让上市公司股票及限售股的个人所得税政策协调一致。

另请注意自2019年9月1日(含)起,个人转让新三板挂牌公司原始股的个人所得税,以股票托管的证券机构为扣缴义务人,由股票托管的证券机构所在地主管税务机关负责征收管理。

Q3:个人转让上市公司限售股需要缴纳个人所得税吗?

A:需要。

转让上市公司股票不需缴纳个人所得税,故有人对转让限售股需缴纳个人所得税不解。如前所述,转让上市公司股票不需缴纳个人所得税是特定背景下为鼓励证券市场的发展作出的考量,而限售股本身不等同于上市公司的股票,成本较低,数量较大,如企业不上市,该限售股本身流通性很弱,上市使其性质发生了根本性的变化,从而产生了大幅增值,如与个人投资者从上市公司公开发行和转让市场购买的上市公司股票转让所得一样享受个人所得税免税待遇,会加剧收入分配不公,因此对限售股的征税个人所得税符合税收公平原则。

另外,根据现行税收政策规定,个人转让非上市公司股权所得、企业转让限售股所得都征收所得税,如对个人转让限售股不征收个人所得税会使相同性质交易的税收政策不平衡。

根据财税〔2009〕167号、财税〔2010〕70号文的规定,自2010年1月1日起,对个人转让限售股取得的所得,按照“财产转让所得”,适用20%的比例税率征收个人所得税。

即转让限售股应纳的个人所得税税额 = 【限售股转让收入-(限售股原值+合理税费)】×20%

(一)个人所得税中的限售股

财税〔2009〕167号、财税〔2010〕70号文中正列举了需缴纳个人所得税的限售股,包括股改限售股、新股限售股、个人从机构或其他个人受让的未解禁限售股、个人通过继承或家庭财产分割取得的限售股、个人持有的从代办股份转让系统转到主板市场(或中小板、创业板市场)的限售股、上市公司吸收合并中,个人持有的原被合并方公司限售股所转换的合并方公司股份、上市公司分立中,个人持有的被分立方公司限售股所转换的分立后公司股份以及其他限售股。

在所便函〔2010〕5号文件中,国家税务总局所得税司《限售股个人所得税政策解读稿》也明确了要征税的限售股不包括股改复牌后和新股上市后限售股的配股、新股发行时的配售股、上市公司为引入战略投资者而定向增发形成的限售股。另外,对上市公司实施股权激励给予员工的股权激励限售股,现行个人所得税政策规定其属于“工资、薪金所得”,并明确规定了征税办法,因此,此处讨论的限售股也不包括股权激励的限售股。

虽然有“其他限售股”的概括性兜底,但从原理解读,该概括性兜底其实也要符合“上市使其性质发生了根本性的变化”这一条件。

(二)限售股转让收入的确定

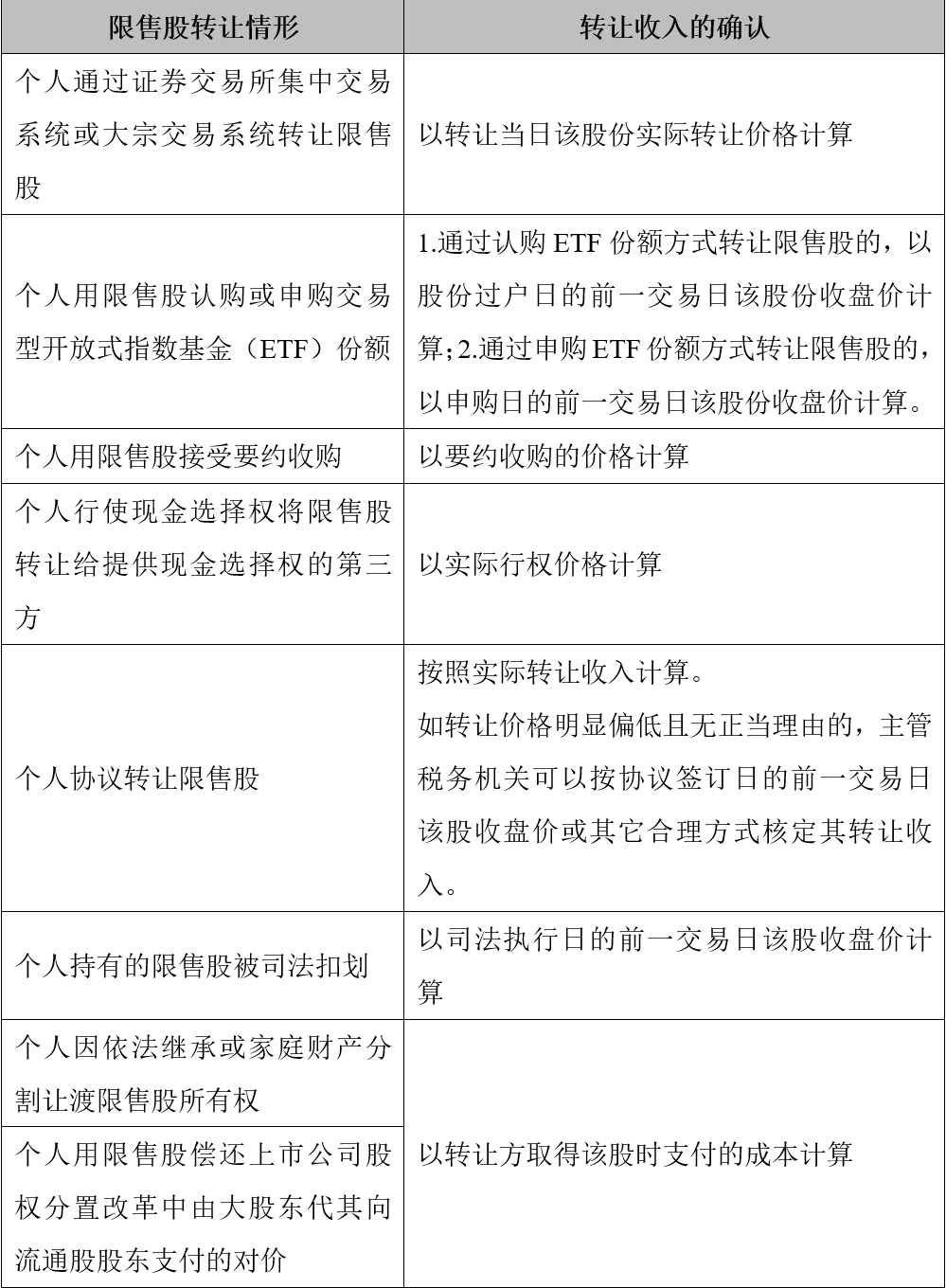

限售股转让收入,是指转让限售股股票实际取得的收入。由于限售股转让情形繁多且复杂,因此要根据不同情形确定限售股的转让收入:

(三)限售股原值的确定

相较于限售股转让收入确定的复杂,限售股原值的确定较为简单:

限售股转让中的合理税费,是指转让限售股过程中发生的印花税、佣金、过户费等与交易相关的税费。

另外,还需注意转让限售股中,纳税人、扣缴义务人和主管税务机关、征收方式的确定等问题。

因转让限售股所涉情形较为复杂,在不同的情形下,征收方式不同。有些情形下采取证券机构预扣预缴、纳税人自行申报清算和证券机构直接扣缴相结合的方式征收,有些情形下采取纳税人自行申报纳税的方式征收。纳税人应注意做好自行申报、自行清算;证券机构也应采取积极、有效措施,注意依法履行扣缴税款义务、及时通知、报告等义务,避免因未依法履行相关义务带来的合规风险。

作者:崔岩双