引言:自刑法修正案(七)出台以来,逃税罪中所谓的“初犯免责”制度广为流传,由于对这一制度的基本规定及具体适用缺乏全面、清晰的理解,实践中部分主体将其作为实施税务违法行为的“避风港”,并由此产生了额外的刑事法律风险。为厘清相关法律概念并有助于纳税人避免刑事法律风险,本文就逃税免于刑事追责制度的基本规定(包括为何不建议称之为“初犯免责”制度)及其适用范围,以及与之相关的“提供纳税担保能否免于追究刑事责任”等实务问题予以分析。

逃税免于刑事追责制度

俗称的“初犯免责”制度源于《中华人民共和国刑法修正案(七)》(以下称为“刑法修正案(七)”)第三条对原刑法第201条的修改及其增设的第四款规定,即:

纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款数额较大[1]并且占应纳税额百分之十以上的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大并且占应纳税额百分之三十以上的,处三年以上七年以下有期徒刑,并处罚金。

扣缴义务人采取前款所列手段,不缴或者少缴已扣、已收税款,数额较大的,依照前款的规定处罚。

对多次实施前两款行为,未经处理的,按照累计数额计算。

有第一款行为,经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任;但是,五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的除外。

就上述规定可如此理解,纳税人实施逃税行为金额达到“数额较大并且占应纳税额百分之十以上的”,本应追究其刑事责任,而2009年修订通过的刑法修正案(七)基于宽严相济并保障立法原意得以有效实现之考虑,于第201条第四款规定如果“经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的”,则适用“不予追究刑事责任”的特殊制度;同时就其适用进一步规定了例外情形,即对于“五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的”情形,则不适用以上的特殊制度,仍按照第201条第一款追究刑事责任。

据此,我们可以发现,将上述的特殊制度称之为“初犯刑事免责”并不贴切,因为:(i)纳税人可能存在多次逃避缴纳税款且金额均达到刑事追诉标准,而仍然适用不予追究刑事责任的情况;(ii)所谓“免责”系以构成犯罪为前提而对处罚结果的豁免,而第201条第四款所规定的特殊制度的适用效果应当是无需进入刑事程序或刑事程序终止,即逃税行为不构成犯罪。因此,我们理解将其称之为“逃税免予追究刑事责任制度”或“逃税免于刑事追责制度”更为合适。

就该制度的具体适用,还需注意以下几点:

- 因逃避缴纳税款以外的其他原因被刑事处罚或行政处罚的,不影响逃税免于刑事追责制度的适用;

- 五年的时间限制自刑事处罚判决生效之日或行政处罚作出之日(而非逃税行为实施日)起开始计算。也就是说,如果前次刑事判决生效时间或前两次中任一次行政处罚的作出时间与本次逃税行为实施时间相隔超过五年的,即便纳税人曾经因逃避缴纳税款受过刑事处罚或二次以上行政处罚的,其仍然可以适用逃税免于刑事追责制度;

- 对于“五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚的”,又再次实施逃税行为,仍然需要满足“逃避缴纳税款数额较大并且占应纳税额百分之十以上”条件方可以逃税罪追究其刑事责任,否则对该等多次逃税行为也仅能依据税收征收管理法等对其作出行政处罚;

- 在司法实践中,除个别案例外,法院通常认为不能简单将刑法第201条第四款所规定的逃税免于刑事追责制度理解为设置了行政处罚前置程序[2],结合最高人民检察院、公安部于2010年5月发出的《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第五十七条第二款规定,“纳税人在公安机关立案后再补缴应纳税款、缴纳滞纳金或者接受行政处罚的,不影响刑事责任的追究”,也就是说,实践中亦存在公安机关主动对逃避缴纳税款的违法行为介入调查而使得补税免刑的上述制度无法适用,进而直接涉及刑事责任的可能性。

适用范围

从罪名上看,逃税免于刑事追责制度仅仅适用于刑法第201条所规定的逃税罪,对于其他类型的危害税收征管犯罪,如骗取出口退税、虚开增值税专用发票、非法出售或购买增值税专用发票等,并无相关的豁免制度。上述结论看似理所应当,但实践中却时有纳税人因对法律规定理解不清,误以为相关的违法犯罪行为只是普通的偷税漏税,认为待税务稽查时补缴即可,而最终涉及刑事处罚。

此外,根据《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第五十七条第一款第(三)项规定,“逃避缴纳税款,涉嫌下列情形之一的,应予立案追诉:扣缴义务人采取欺骗、隐瞒手段,不缴或者少缴已扣、已收税款,数额在五万元以上的”。

因此,虽然扣缴义务人采取欺骗、隐瞒手段不缴或者少缴已扣、已收税款的行为适用刑法第201条第一款关于逃税罪的规定,但却不能适用第四款中的逃税免于刑事追责制度。这是因为:一方面,虽然从表面上看,纳税人逃税与扣缴义务人不缴、少缴已扣、已收税款都表现为国家税收遭受损失,但是,在前一种情形下,纳税人还没有缴纳税款,在后一种情形下,纳税人已经缴纳了税款;另一方面,纳税人需要从自己的合法收入中拿出一部分上缴国家,而扣缴义务人只是需要将已经向他人扣缴的税款上缴国家,故纳税人与扣缴义务人的期待可能性不同[3]。

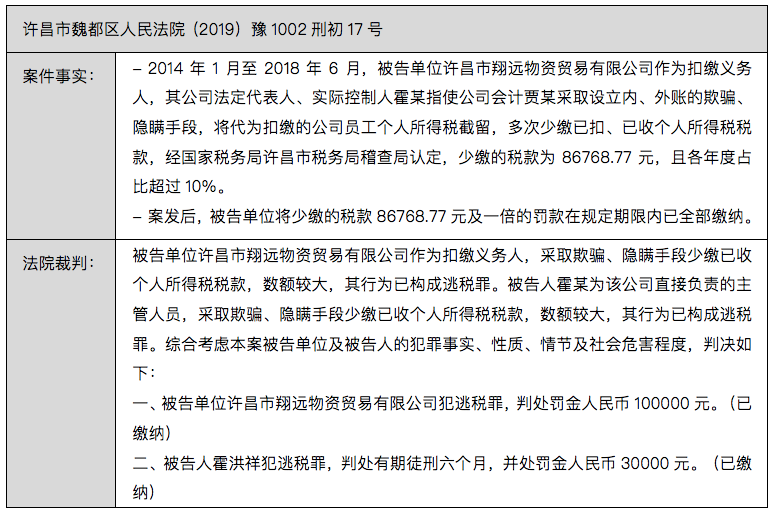

例如:以下的案例中,在公司实控人的指使下,被告单位作为扣缴义务人利用设立账外账的欺骗、隐瞒手段,将已经代为扣缴的员工个人所得税截留,多次少缴已扣、已收个人所得税税款,虽然单位事后已根据行政处罚要求按期缴纳了少缴的税款及罚款,但被告单位及其实控人仍然被法院认定构成逃税罪并被追究刑事责任。

提供纳税担保能否免于追究刑事责任?

如前所述,刑法第201条第四款规定了逃税免于刑事追责制度,即“经税务机关依法下达追缴通知后,补缴应纳税款,缴纳滞纳金,已受行政处罚的,不予追究刑事责任”。实践中,如果涉及的欠缴税款、滞纳金以及罚款金额较大,可能存在纳税人具有履行意愿但无法立即履行因而向税务机关提供纳税担保的情况,对于该等情形能否适用上述的逃税免于刑事追责制度,实践中存在一定的争议。

从法律规定及立法原意而言,逃税免于刑事追责制度的适用应以国家税收损失得以实际弥补,违法行为的危害后果已经消除为前提;而对于当事人因无力缴纳而提供纳税担保的情况,参照《纳税担保试行办法》第二条中关于纳税担保的定义,“本办法所称纳税担保,是指经税务机关同意或确认,纳税人或其他自然人、法人、经济组织以保证、抵押、质押的方式,为纳税人应当缴纳的税款及滞纳金提供担保的行为”,我们理解不宜将提供纳税担保与“补缴应纳税款,缴纳滞纳金”直接划上等号,因为担保实现尚存较大的不确定性且其进一步给国家造成了资金占用损失。

然而,在司法实践中,如果当事人提供了充分的纳税担保并且被税务机关认可和接受的,则法院仍可能适用刑法第201条第四款之规定不予追究当事人刑事责任;即便当事人提供的纳税担保不符合规定或未被税务机关所接受,实践中法院也倾向于在量刑时加以考虑并可能予以从轻处罚。

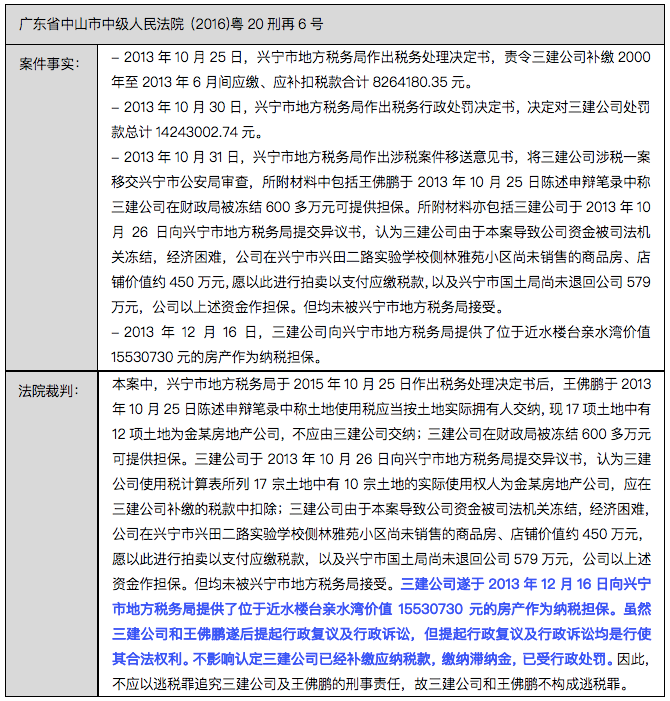

例如:在以下的案例中,广东省中山市中级人民法院即认为,已向税务机关提供纳税担保的三建公司属于“已经补缴应纳税款,缴纳滞纳金,已受行政处罚”的情形,因此不构成逃税罪。

因此,建议相关纳税人在收到税务机关的追缴通知、行政处罚后,及时予以积极回应,若暂时无力履行补缴税款义务的,也应与税务机关积极协商分期补税方案并提供有效的纳税担保,以尽量避免税务机关直接将案件移送公安部门处理,并导致逃税免于刑事追责制度无法适用。

结语

综上所述,我们建议相关主体应全面关注相关税务违法行为的刑事法律风险,避免因小失大而身陷囹圄。另需注意的是,对于采取欺骗、隐瞒等手段逃避缴纳税款的行为而言,即便能够免于刑事处罚,行政罚款金额仍可能高达不缴或者少缴税款的5倍,其对企业发展或个人经济利益的影响不可谓不重大,因此税务合规的重要性不言而喻,建议相关主体应给予充分重视并采取有效行动以规避或控制由此产生的风险因素。

[1] 根据最高人民检察院、公安部于2010年5月发出的《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第五十七条第一款规定,“逃避缴纳税款,涉嫌下列情形之一的,应予立案追诉:(一)纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报,逃避缴纳税款,数额在五万元以上并且占各税种应纳税总额百分之十以上,经税务机关依法下达追缴通知后,不补缴应纳税款、不缴纳滞纳金或者不接受行政处罚的;(二)纳税人五年内因逃避缴纳税款受过刑事处罚或者被税务机关给予二次以上行政处罚,又逃避缴纳税款,数额在五万元以上并且占各税种应纳税总额百分之十以上的;(三)扣缴义务人采取欺骗、隐瞒手段,不缴或者少缴已扣、已收税款,数额在五万元以上的。” [2] 包括但不限于湖北省高级人民法院作出的(2010)鄂刑三终字第48号判决,山东省枣庄市市中区人民法院作出的(2014)市中少刑初字第74号判决,湖北省罗田县人民法院作出的(2018)鄂1123刑初138号判决、河北省隆化县人民法院作出的(2017)冀0825刑初150号判决、甘肃省天水市麦积区人民法院作出的(2016)甘0503刑初168号判决等均持上述观点。 [3] 张明楷,《法律适用》2011年第八期

作者:崔岩双、王晨光