背景介绍

“恶意代理退保类黑灰产业链”所导致的保险行业乱象引起了实务界的众多关注。从频发的新闻报道来看,代理退保类黑灰产已经由“专业保险人士咨询”运行的个人代理模式逐渐变为公司化运作,通过加盟代理、中介合作、招收学员等形式,在朋友圈、QQ群等社交媒体广泛发展下线代理,代理退保团伙开展所谓的“保单维权说明会”、 “专业培训会”,形成了产业化、规模化的犯罪链条。不法分子以“全额退保”、“退保理财”、“退旧换新”等种种虚假理由诱骗保险消费者委托其代理退保业务,从中收取高额手续费以满足自己的非法目的。其行为模式也在实践中逐渐成熟稳定并为司法裁判所评价,从现有公开判决文书来看,“恶意代理全额退保”类黑灰产主要涉嫌触犯我国《刑法》规定的诈骗罪、职务侵占罪。

需要予以指出的是,在委托“专业代理退保人士”办理退保的过程当中,保险消费者不可避免地需要将其包括但不限于身份证、保单、银行卡、联系方式等涉及隐私的敏感信息告知不法分子,从而造成了其个人信息外泄。不仅为不法分子转移和分配赃款提供了便利,也助长了其他以个人信息泄露为中心的新型犯罪,其行为本身也可能涉嫌触犯侵犯公民个人信息罪。

恶意代理全额退保的市场规模概览

1.电商平台:退保网店收费标准隐蔽且高昂

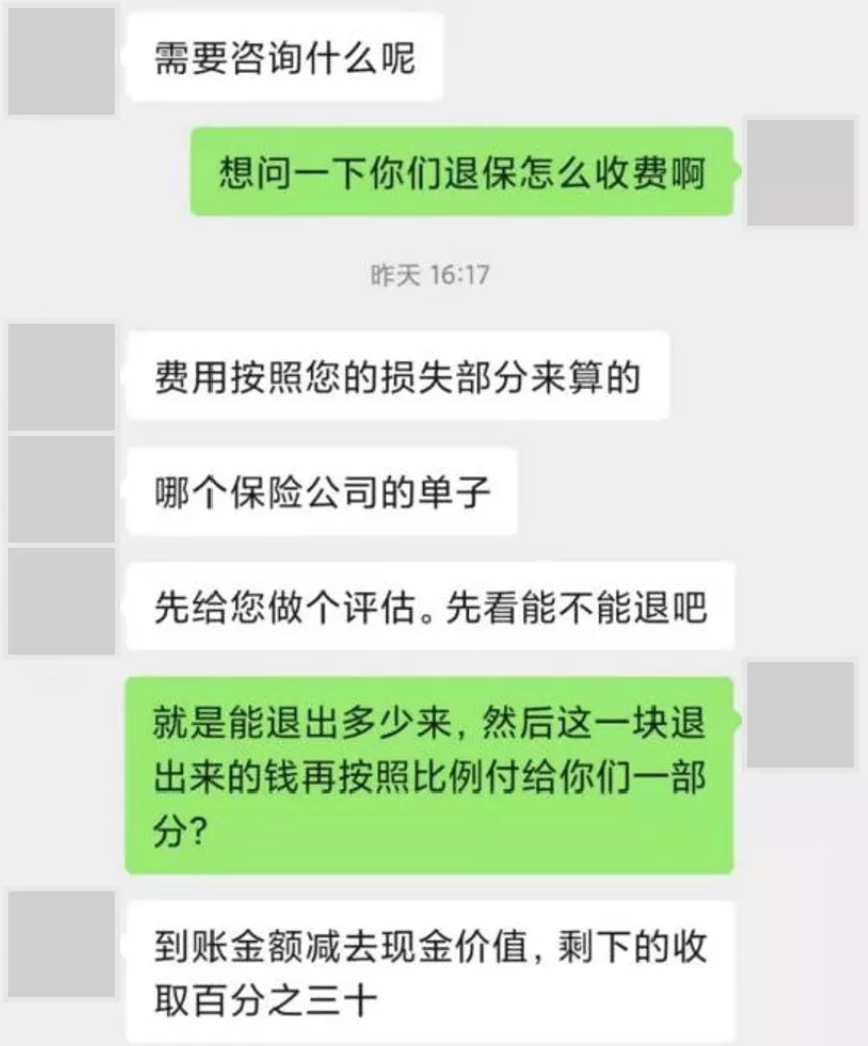

在“淘宝”网站中,以“退保”为关键词进行搜索,可找到数百个商品名和宣传海报中含有“退保”字样的商品。经营“代理退保”业务的淘宝店铺所设置的标价从千元至一元不等,而这些价格均不是真实价格,而是出于网店经营需要所设置的。如果需要获取其真实的收费标准,则需要添加客服微信进行咨询。图1为随机添加一家销量较大的“代理退保”客服后获得的收费标准。与各类新闻报道中提及的收费标准基本一致,为(退保到账金额-保单现金价值)x30%。

(图1)

2.社交媒体:退保信息已全覆盖消费者可接触范围

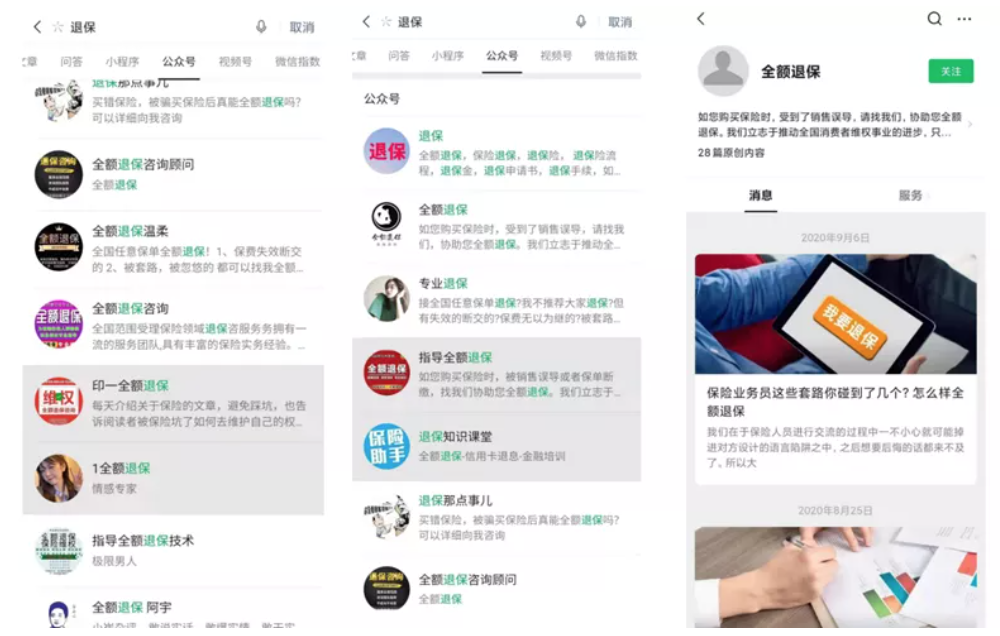

在微信以“退保”为关键词搜索公众号,可见大量用户名中含有“退保”字样的公众号主体(如图2)。这些公众号发布的内容主要为保险行业相关文章。但未见近期活跃发文的公众号。

(图2)

在腾讯QQ的群搜索界面以“退保”作为关键词搜索,可见大量群名有“保险退保”字样的QQ群。其中人数在100人以上的群为10个左右。且这些群多有平台注明的“管理员活跃”标识(如图3)。

(图3)

实务中“代理退保类”黑灰产常见行为模式

1.行为人虚假投保、恶意退保,骗取保险机构业务佣金

保险业务员或保险代理人为谋取保险佣金或提成,通常情况下会与他人合谋或指使本没有投保意愿的他人充当保险投保人,进行虚假投保并提供投保资金。代理人往往会在该虚假业务超过犹豫期并完成保险机构业绩任务、获得保险机构支付的佣金和提成后,再指使投保人虚构保险机构误导投保的事实,进行恶意投诉退保。在通过恶意投诉完成退保后,虚假投保人已经缴纳的保费被保险机构全额退出,虚假投保人未承担任何资金损失,而由于保险机构容许一定比例的退保率,在犹豫期后退保的保单,相应代理人等不会受到经济上的损失。

通过这一机制,保险代理人从保险机构获取了额外的一笔甚至多笔佣金,为保险机构带来经济损失,同时,该保险机构也会面临退保率上升等业绩上的不利因素。

2.行为人诱导保险消费者退旧投新,骗取巨额业务奖励金

基于保险机构内部“新人激励”等措施,行为人同保险公司业务人员串通,冒充保险业务员诱导真实客户退保后重新投保,常用的话术是欺骗投保人保单有问题,或歪曲解读保单,并将客户的新保单挂单至符合“新人激励”等措施的保险业务员名下,骗取公司巨额“新人”奖励金等,行为人借此从中收取高额佣金;或行为人通过指使他人充当虚假保险投保人,进行虚假投保并提供投保资金,并将该保单挂至符合“新人激励”等措施的保险业务员名下,骗取公司巨额“新人”奖励金后,再通过虚构保险机构误导投保的事实,进行恶意投诉退保。

3.行为人散布退保信息,诱导并代理有意愿、有需求的投保人进行退保,收取高额提成

在该类代理退保的运作中,主要依赖于保险消费者自身冲动投保、不愿续保或经济状况不支持续保的主观动机。代理退保团伙的信息来源于保险消费者自己缺少风险意识而主动提供,运行内容尚停留在“恶意代理投诉”的范畴,但因依靠保险消费者主动寻求退保,效率较低,往往会与非法获取保险消费者信息的运行模式共同进行。

行为人通过各大电商、自媒体平台等互联网媒介发布“代理退保”信息,招揽有退保需求或意向的保险消费者,骗取消费者信任后向其收集保单信息并详细询问参保过程(此过程中往往会要求消费者填写包含大量有关业务流程细节问题的问卷),从参保过程中寻找保险公司的业务漏洞或违规操作,甚至诱导消费者伪造投诉证据材料,套打内容及格式高度雷同的投诉举报信,以消费者名义向监管部门进行恶意投诉。

在进行代理退保时,行为人可能诱导投保人签署“代理服务协议”、“委托协议”等包含不平等条款的协议,或诱导投保人缴纳高额定金、签署高额欠款协议。通常情况下,如果投诉成功,行为人便可从中收取高额提成。如果退保失败,事前收取的押金也不会被其退还给消费者。

在退保成功、投保人收到抽成后的退款后,行为人会借助此前退保时获取的信任,鼓动投保人将款项用于投资、购买自己推荐的所谓“升级产品”,或通过签订“理财协议”、“投资协议”等方式购买其他“高收益产品”,这些“高收益产品”往往不能按期兑付,有的“产品”甚至涉嫌违法。

4.行为人非法获取保险消费者信息后,通过个人联系方式诱导退保,抽取高额提成

这类代理退保的非法信息来源分为两种:

一种为代理退保团伙中有在保险机构工作过的成员,不法分子使用此前工作中获取的保险消费者信息,与保险消费者取得联系。

另一种为从其他组织或个人手中购买保险消费者信息,继而与保险消费者进行联系。

行为人通过非法渠道掌握了信息后,自称是保险公司、监管部门工作人员,谎称消费者所购买的保险产品已有多名消费者投诉,保险公司存在欺诈行为;或欺骗消费者其购买的保险产品盈利情况未能达到预期,若继续持有将会蒙受巨大经济损失,怂恿其退保。在取得消费者信任后,进行恶意代理投诉退保。

在冒充或指导客户进行取证期间,行为人会要求客户配合将在保险公司留存的联系电话更改,或私自操作客户手机屏蔽保险公司客服热线,阻止消费者与监管部门、保险公司沟通,试图切断消费者正常维权通道,借机侵吞保费或骗取消费者支付高额费用。甚至扣留消费者银行卡、手机,继而达到控制客户的目的。

部分代理退保团伙与黑社会性质组织勾结,在消费者想终止“代理退保”协议、停止恶意投诉和退保时,采用极端手段威胁、骚扰、恐吓消费者,迫使其再次投诉,继续完成退保并支付报酬。

在保险公司退保后,代理退保团伙往往会采取派人暴力催收的方式,以向公安机关举报保单客户“骗保”为威胁,要求保单客户将退保全额的30%-60%支付给他们作为报酬。

在将收集的保险消费者信息二次非法出售牟利的行为模式中,代理退保团伙会将代理退保过程中掌握的大量公民信息,如身份证号码、手机号码、银行卡号、住址等个人信息,二次出售给其他个人或组织用于牟利。

“代理退保类”行为涉及的刑事罪名规制问题

针对“代理退保类”行为可能涉及的刑事罪名,需要结合黑灰产服务商具体实行行为进行认定,具体可能涉及以下刑事罪名:

1、诈骗罪

我国《刑法》第二百六十六条规定:“诈骗公私财物,数额较大的,处三年以下有期徒刑、拘役或者管制,并处或者单处罚金;数额巨大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处罚金或者没收财产。本法另有规定的,依照规定。”

行为人以非法占有为目的,通过虚假投保、恶意退保的方式,骗取保险佣金,且达到数额较大的,可能涉嫌触犯我国《刑法》第二百六十六条关于“诈骗罪”的规定。

目前实务中针对该种行为模式,均以诈骗罪进行认定。

结合已公开判决文书显示,2020年12月至2021年2月期间,上海市浦东新区人民法院针对被告人采取虚假投保、恶意退保的方式,骗取复XXXX人寿保险有限公司、上海汇X保险经纪有限责任公司等公司保险佣金,均认定构成诈骗罪。[i]

在江某某、刘某某诈骗一案中,被告人江某某、刘某某受余杰指使,充当保险投保人进行虚假投保,保险经纪公司支付保险佣金人民币7万余元,后余某指使被告人进行恶意退保,并获退保金额5万余元,致保险经纪公司损失2万余元。法院以被告人具有非法占有目的,通过虚假投保、恶意退保的方式,骗取保险佣金,数额较大的情节,判决其行为已构成诈骗罪。

2、职务侵占罪

我国《刑法》第二百七十一条第一款规定:“公司、企业或者其他单位的工作人员,利用职务上的便利,将本单位财物非法占为己有,数额较大的,处三年以下有期徒刑或者拘役,并处罚金;数额巨大的,处三年以上十年以下有期徒刑,并处罚金;数额特别巨大的,处十年以上有期徒刑或者无期徒刑,并处罚金。”

保险公司业务员利用保险公司“新人激励”、“信息管理”等机制上的漏洞,指示他人进行虚假投保或诱导投保人退保后重新投保,并将该保单挂至符合“新人激励”等措施的保险业务员名下,骗取公司巨额“新人”奖励金后,即通过虚构保险机构误导投保的事实,进行恶意投诉退保。该类行为可能涉嫌触犯我国《刑法》第二百七十一条第一款关于“职务侵占罪”的规定。

依据公开信息,上海市公安局静安分局于2021年7月破获一起保险公司内外勾结的特大职务侵占案,犯罪嫌疑人的行为表现形式即通过上述方式,侵占保险公司保险佣金、奖励津贴高达人民币6000余万元。[ii]

3、侵犯公民个人信息罪

我国《刑法》第二百五十三条之一规定:“违反国家有关规定,向他人出售或者提供公民个人信息,情节严重的,处三年以下有期徒刑或者拘役,并处或者单处罚金;情节特别严重的,处三年以上七年以下有期徒刑,并处罚金。违反国家有关规定,将在履行职责或者提供服务过程中获得的公民个人信息,出售或者提供给他人的,依照前款的规定从重处罚。窃取或者以其他方法非法获取公民个人信息的,依照第一款的规定处罚。单位犯前三款罪的,对单位判处罚金,并对其直接负责的主管人员和其他直接责任人员,依照各该款的规定处罚。”

行为人在进行“代理退保”过程通过非法渠道获取的公民个人信息或将其在履行职责、提供服务过程中获取的公民个人信息出售或提供给他人,则可能涉嫌触犯我国《刑法》第二百五十三条之一关于“侵犯公民个人信息罪”的规定。

结合实务已有案例,2019年6月25日,针对被告人在阳X保险公司上海分公司任职期间获取的包含客户姓名、身份证号码、手机号码、家庭住址等公民信息非法出售给他人牟利的行为,浙江省义乌市人民法院认为,被告违反国家有关规定,将在履行职责过程中获得的公民个人信息出售给他人,情节特别严重,其行为已构成侵犯公民个人信息罪。[iii]

小结

保险公司作为现代社会和公民个人利用大数法则规避生产生活中各类风险的重要组织体,本应在风险降临时以赔付保险金的方式发挥重要的经济抚平和保障作用,如今却沦为犯罪分子满足贪欲的“取款机”;保险消费者个人不仅被迫失去了高额的“代理退保”费用,而且丧失了在风险现实化时向保险公司转嫁经济损失的宝贵机会。积极打击恶意代理退保行为,利用刑事法律规制已经发生的诈骗、侵占行为;着力重塑保险公司业务内控体系,不给犯罪分子留有可趁之机。

注释:

[i]郭某某、邱某某等诈骗案,上海市浦东新区人民法院(2020)沪0115刑初5578号刑事判决书。

[ii]《上海破获特大职务侵占案 保险公司员工内外勾结骗取奖励》,载央视网,https://jingji.cctv.com/2021/08/13/ARTIsjY7BxdTT8VCid8skXXl210813.shtml,2021年9月17日访问。

[iii]刘某某侵犯公民个人信息案,浙江省义乌市人民法院(2019)浙0782刑初998号刑事判决书。

作者:汪银平、张雪燕