融资需求旺盛的医疗器械市场

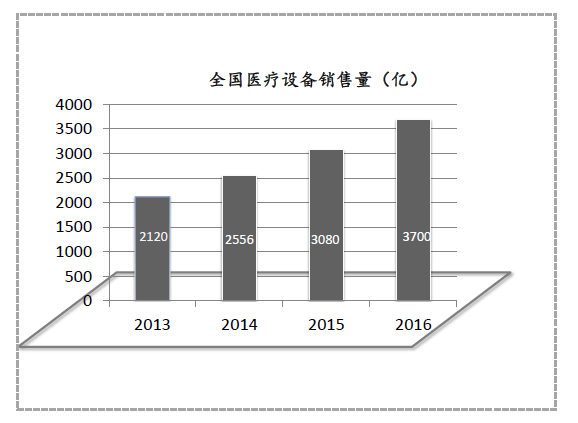

根据国家统计局的统计,截止至2015年,我国的医院数量达到27587家,而医疗机构数量更是达到了983528家。根据中国医药物资协会发布的《2016中国医疗器械行业发展蓝皮书》,仅2016年中国医疗器械市场的总规模就达到3700亿元,而与医疗器械相关的融资租赁市场金额已达到783.3亿元。

面对高速增长的医疗设备采购需求,医疗设备的定价普遍高昂,项目成本回收期限较长,因此无论是医院还是医疗机构都对资金有旺盛的需求,同时这些机构也都希望能够盘活已有的医疗设备,实现资金的融通。这些医疗机构除了选择传统的银行信贷,融资租赁因为其首付较低、租金支付方式相对灵活,而成为了一个更优的选择。面对融资需求旺盛的医疗器械市场,融资租赁公司在迎接挑战的同时,也应重视法律风险的防范。

医疗设备融资租赁之政策演变

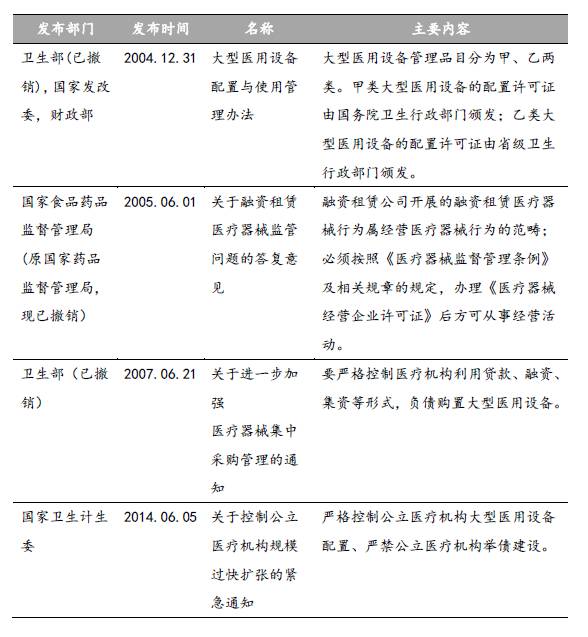

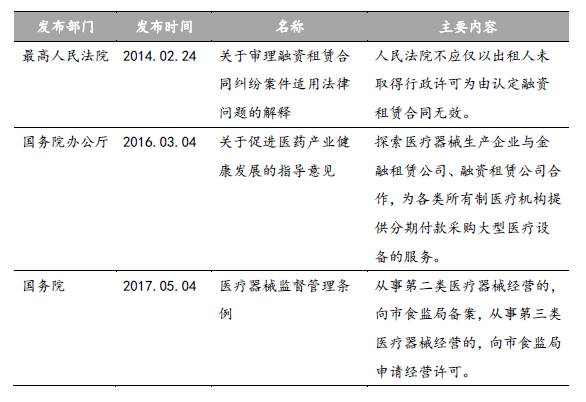

以往,涉及医疗设备的融资租赁政策繁多,政出多门,让融资租赁公司和医疗机构开展融资租赁业务时,不免担心融资租赁法律关系是否可以合法,得到保障。

2005年《关于融资租赁医疗器械监管问题的答复意见》中,曾要求融资租赁公司开展医疗器械融资租赁必须取得《医疗器械经营企业许可证》后方可从事融资租赁。在2014年《最高人民法院关于审理融资租赁合同纠纷案件适用法律问题的解释》施行后,才明确承租人对于租赁物的经营使用应当取得行政许可的,人民法院不应仅以出租人未取得行政许可为由认定融资租赁合同无效。

1. 政策限制期

2. 政策放宽期

医疗设备的融资租赁模式

医疗器械的融资租赁业务目前常用交易模式主要分为两种,直租模式以及售后回租模式两种。

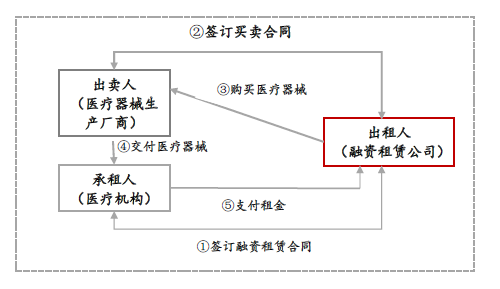

1. 直租模式(厂商租赁模式)

直租模式项下,多为医疗器械的生产厂商主导。在厂商的推介下由融资租赁公司根据医疗机构的要求,与厂商订立《买卖合同》,购买厂商生产的医疗器械。此模式下的承租人一般为医疗机构、公立及民营医院,医疗器械交付至医疗机构后,医疗机构向融资租赁公司按期支付租金,这也是较为传统的医疗器械的融资租赁模式。

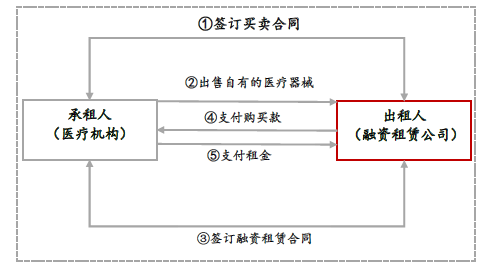

2. 售后回租模式

在不改变医疗机构对医疗器械使用权的情况下,由医疗机构将其拥有所有权的医疗器械出卖给融资租赁公司,融资租赁公司向医疗机构支付设备购买款。双方再通过融资租赁合同将医疗器械从融资租赁公司处租回,医疗机构向融资租赁公司按期支付租金的模式。

目前该类模式中比较常见的融资租赁标的物主要是两类,一类是医疗机构自有医疗器械,这种模式法律关系相对简单,标的物权属也更容易辨别。

另一类是政府统一划转的医疗器械,该种模式通常情况下通常会有地方融资平台提供双重担保,但标的物的权属需要结合政府划拨文件等进行综合判断。

医疗设备融资租赁的常见风险的法律分析

1. 涉及医疗设备的融资租赁合同效力认定

融资租赁公司开展融资租赁业务,最重要的是,融资租赁合同的有效性,若融资租赁合同被认定为无效,融资租赁公司将面临无法按照融资租赁合同约定的内容向承租人主张权利的后果。

(1)《医疗器械经营许可证》对融资租赁合同的影响

根据最高人民法院的审理思路,《关于审理融资租赁合同纠纷案件适用法律问题的解释》第三条的规定,无论融资租赁公司是否具有经营标的物的行政许可,都不应以此认定《融资租赁合同》无效。

但考虑到部分地区的监管部门目前仍按照《医疗器械监督管理条例》的相关规定进行要求,可能会对融资租赁公司未履行《医疗器械监督管理条例》的行为处以行政处罚的情况。对于超越经营范围的医疗器械,医疗机构在订立《融资租赁合同》时,可以适当增加风险防控条款。一旦发生行政处罚、合同解除的风险时,相关责任的分配应在合同中予以明确。

(2)医疗设备的真实权属对融资租赁合同效力的影响

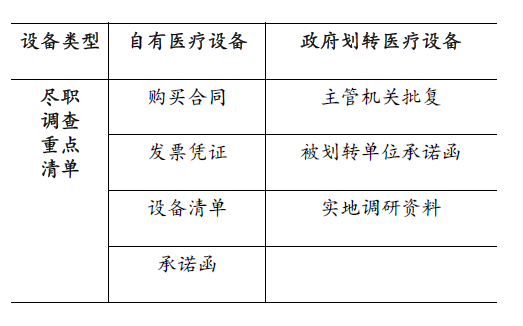

融资租赁公司在开展融资租赁业务之前,需要对医疗设备的真实权属开展尽职调查,明确医疗器械是属于医疗机构自有、政府统一划转还是有其他所有权人。通过对诸如要求医疗机构提供发票、购买合同等风控手段来确定租赁物的权属。若医疗器械是医疗机构通过其他途径获得医疗器械所有权,租赁公司应当重点关注医疗器械的所有权取得方式是否合法合规。

尤其当医疗机构的一些医疗设备是从政府划转时,租赁公司更应当关注医疗机构是否有虚构或隐瞒的情况,相关政府划转流程是否符合法律法规的规定,否则相关业务可能被认定为造成国有资产的流失,从而被认定为“损害国家利益”,导致《融资租赁合同》被认定无效。

融资租赁公司应当在尽职调查期间重点搜集以下信息:

(3)被认定“举债办医”对融资租赁合同效力的影响

卫生部(现为国家卫计委)发布的《卫生部关于进一步加强医疗器械集中采购管理的通知》中明确规定“要严格控制医疗机构利用贷款、融资、集资等形式,负债购置大型医用设备”。国家卫计委也发布《关于控制公立医院规模过快扩张的紧急通知》,规定“严禁公立医院举债建设”。但前述两个文件的效力都属于部门规范性文件,不属于法律、行政法规。故,即使被认定为“举债办医”也不会导致《融资租赁合同》的无效。

2. 医疗器械难执行的救济

目前虽无法律法规明确规定不能对医疗器械、医疗机构账户进行财产保全和执行,但实务操作中执行难度较大。查阅相关判例,融资租赁公司起诉医疗机构欠付租金的案例极少,即使发生纠纷,双方往往会采用私下和解、调解的方式处理。医疗机构、医疗器械涉及到公益性,在司法实务操作层面上,法官一般会考虑到医疗器械设备的公共利益,谨慎选择保全和执行。

虽然医疗器械具有难以执行的特点,但医疗机构往往拥有相对稳定的现金流,且财产不易转移。一旦发生逾期付款情况,医疗机构存在可供保全的财产线索。融资租赁公司还可要求医疗机构提供非公益目的的财产作为担保或要求医疗机构提供适格保证人。若医疗机构未能按期支付租金或者未能返还租赁物的,则可执行该担保物或由保证人承担保证责任。

3. 同一批医疗器械的重复融资的救济

同一批医疗器械的重复融资租赁具有较大的风险。一旦发生承租人逾期,医疗器械设备的所有权归属会出现较大争议。若承租人已将租赁物出售给融资租赁公司,再与其他融资租赁公司签订《融资租赁合同》,将构成无权处分,同时,签订在后的融资租赁公司需要证明自己是“善意取得”。

若融资租赁公司能够通过在租赁物上进行标识、办理抵押登记或在相应机构进行融资租赁交易登记,可以避免其他融资租赁公司构成“善意取得”。因此,从保护融资租赁公司自身的物权出发,我们仍建议在开展业务前对租赁物是否在中登网上办理登记进行查询。

结语:医疗器械融资租赁业务较普通融资租赁业务的优势体现在承租人的公信力较高。医疗器械融资租赁的承租人大部分为公立医疗机构或政府指定的医疗机构,一方面有着财政的扶持,一方面涉及单位的信用记录也良好。因此在实务操作中,医疗器械融资租赁业务相较于其他融资租赁业务而言,发生逾期付款、坏账的概率较少。

作者:阮霭倩